Выручка является одним из ключевых показателей бизнеса. Ее расчет помогает измерить спрос на товары и услуги и определить, интересен ли продукт для покупателей.

Кроме того, сравнивая выручку с планами, можно разработать более эффективные производственные и рыночные планы и скорректировать маркетинговую стратегию. Выручка также помогает разработать соответствующую ценовую политику и является показателем того, соответствуют ли цены возможностям аудитории.

Бизнес-менеджеры в первую очередь должны знать объем выручки. Часто этого требуют деловые партнеры, кредиторы и инвесторы.

Узнайте, как рассчитать выручку.

Как подсчитывать выручку?

В бухгалтерском учете используются два метода расчета выручки

- Кассовый метод. Выручкой считаются кассовые операции, поступления запчастей и товаров.

- Метод начисления. Выручка образуется, когда потребители платят за товары и услуги предприятия.

Понятие выручки часто путают с понятием прибыли; поймите разницу между ними.

Чем выручка отличается от прибыли?

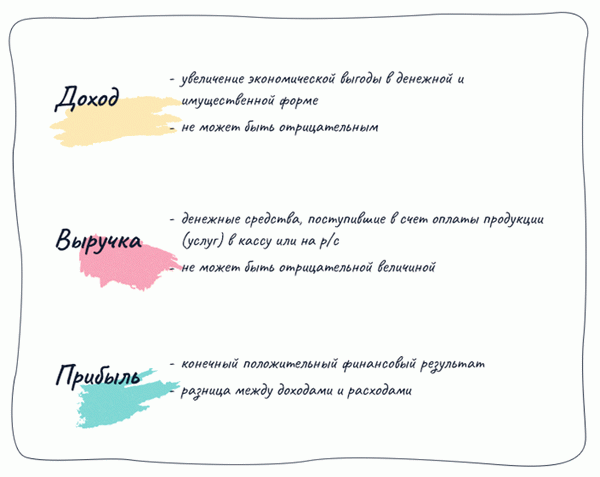

Выручка — это сумма денег, которую предприятие получает от своей деятельности без учета затрат. Прибыль — это разница между выручкой и затратами. Расходы — это затраты на ведение бизнеса. Различия между выручкой и прибылью также заключаются в следующем

- Метод расчета. Сумма выручки может быть нулевой или положительной, в то время как прибыль может быть отрицательной.

- Состав. Чтобы узнать выручку, достаточно знать все доходы предприятия. Однако, чтобы рассчитать сумму прибыли, необходимо знать сумму выручки и расходов.

- Возможность. Выручка может быть потенциальной, если клиенты могут регулировать покупку товаров в рассрочку. Даже если деньги фактически не поступили на счет, есть гарантия, что они будут там в течение установленного договором срока. Прибыль, с другой стороны, не является гипотетической, поскольку она рассчитывается только на основе фактических платежей.

- Концептуальная сложность. Существует своеобразная концепция выручки, а прибыль имеет две формы: валовую и чистую. Чистая прибыль — это сумма дохода, остающаяся после уплаты всех налогов.

Выясните, куда компания тратит свои доходы.

Активы и пассивы — что это и о чем говорят

Основными категориями каждого бизнеса являются активы, прибыль и денежный поток. Эти показатели характеризуют успешность бизнеса и отражаются в финансовых и управленческих счетах и бюджетах.

Основы — начнем с энергичных и пассивных.

Активы — это имущество и ресурсы бизнеса, которые приносят доход и прибыль.

- Нециклические активы — это активы, которые не находятся в обороте и обычно сохраняют свою первоначальную форму в течение всего срока полезного использования (инвестиции в строительство, оборудование и другой капитал бизнеса).

- Оборотные активы, которые участвуют в производственном процессе и генерируют стоимость, изменяют форму и превращаются в новые продукты (складское хранение, готовая продукция, денежные средства).

- Нематериальные — торговые марки, патенты, лицензии, деловая репутация, деловая репутация, торговые марки, не имеющие материальной формы, право собственности, подтвержденное соответствующими титулами собственности.

- Финансовые — денежные средства или их эквиваленты (наличные и безналичные, ценные бумаги, выданные займы).

Наталья Остапюк, профессор Финансовой академии «Актив», доктор финансовых наук, профессор:.

— Проанализируйте пример. Компания за один год получила прибыль в размере 1 млн долларов США за счет продажи велосипедов. Для достижения этой цели она использовала свои активы: производственные склады, транспортные средства, оборудование, сырье и т.д.

Магазины и транспорт не являются оборотными активами. Но сырье — металл и запчасти для велосипедов — являются оборотными активами.

Предпринимательские активы не возникают ниоткуда. Их создают обязательства — источник средств для приобретения активов.

Обязательства — это источник, из которого создаются активы компании, и, более того, способ, с помощью которого извлекаются средства для приобретения активов Существуют две пассивные группы: владельцы бизнеса и владельцы активов.

- Капитал — его обеспечивают собственники, резервы, формируемые за счет собираемой ими прибыли (акционерный или собственный капитал, добавочный, резервный капитал), и сама прибыль.

- Пассивный — это участвующий в процессе производства, который создает стоимость, изменяет ее форму и превращает в новую продукцию (складские запасы, готовая продукция, денежные средства).

Оверворкинг — это ситуация, когда банк оплачивает счет предприятия и покрывает недостаток наличности за счет собственных ресурсов. Например, необходимо оплатить счет на сумму $3800, а остаток на счете составляет $2500. Если контракт заключен и банк полностью оплачивает все счета, компания должна банку $1300.

В этой главе также рассматривается удержанная прибыль. Это излишек выручки, полученной за оказанные услуги, по отношению к затратам, произведенным в течение отчетного периода.

Доходы, выручка и прибыль — в чем разница?

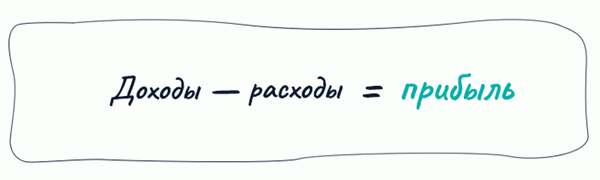

Целью любого предприятия является прибыль. Прибыль — это тот ресурс, который позволяет бизнесу развиваться и продолжать свою деятельность. Суть очень проста. Предприятие зарабатывает больше денег, чем тратит.

Чтобы рассчитать это, необходимо вычесть расходы из доходов.

Если показатель прибыли отрицательный, то компания терпит убытки.

Выручка — это стоимость проданных товаров, оказанных услуг, полученных пособий, доходов от инвестиций, вкладов и т.д.

Выручка — это деньги, уплаченные за продукцию или услуги, проданные за определенный период. Инвесторы обычно судят о качестве финансового управления по размеру компании и ее доходам.

Доходы и расходы анализируются за определенный период времени. Выручка при анализе получается как среднее значение количества поступлений. Прибыль предприятия затем является экономическим результатом и кирпичиком в формировании собственного капитала.

Расходы включают в себя затраты на производство, закупки, хранение, транспортировку товаров или услуг и содержание бизнеса (зарплата, аренда и т.д.). Когда генерируется выручка, у бизнеса появляется больше ресурсов, в то время как затраты уменьшают прибыль.

Если затраты превышают доходы, компании наносится ущерб. Ущерб — это конечное негативное воздействие, определенное в отчетном периоде.

Учет выручки и затрат не зависит от фактического сбора денег. Например, дата получения выручки — это дата отгрузки продукции или оказания услуги. Другими словами, выручка учитывается не тогда, когда она получена, а тогда, когда она приобретена.

То же самое относится и к расходам — они рассчитываются, когда компания оплачивает расходы, а не когда они фактически оплачены.

Подробнее о «кухне» бизнес-финансов в книге «Как управлять финансами компании для нефинансовых менеджеров: рычаги и контрольные точки» вы можете прочитать По книге вы можете проверить свои знания, а также свое отношение к жизни.

Денежный поток и кассовый разрыв

Собственники часто спрашивают своего бухгалтера, почему на счету есть деньги, но нет прибыли. Чтобы понять, почему это происходит, необходимо разобраться в концепции денежного потока.

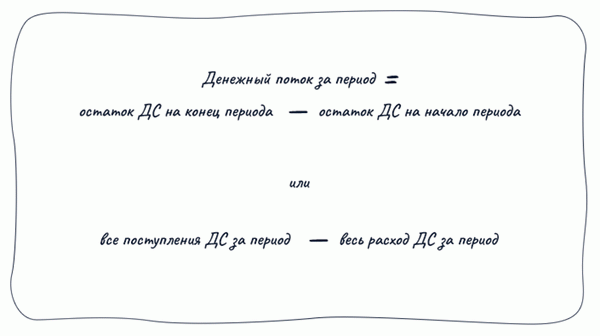

Денежный поток — это движение денег между счетами и фондами. Инвесторы и менеджеры часто находят некоторое количество «свободных» денег, которые производит бизнес.

Денежный поток может быть рассчитан для любого определенного периода двумя способами

Денежный поток рассчитывается ежемесячно, но может быть и более общим, в зависимости от требований руководителя или финансового менеджера бизнеса. Данные для расчета берутся из балансового отчета (статья «денежный поток»).

Результатом расчета является положительный или отрицательный денежный поток.

- Положительный — показывает приток денег (наличных и безналичных) и финансовую стабильность бизнеса.

- Отрицательный — указывает на отток денег из бизнеса.

Однако отрицательные денежные потоки — это не обязательно плохо. Например, как только бизнес развивается, большая часть денег вкладывается в операционную деятельность: товары, сырье, аренда и т.д. Поэтому в первые несколько дней расходы превышают доходы.

Когда отрицательные денежные потоки действительно указывают на реальную проблему для бизнеса? Например, когда поставщику необходимо заплатить заранее, а клиент требует отсрочки платежа. Поставщик заплатил, но клиент еще не заплатил. Это создает ситуацию «нет денег — нет прибыли», которая может привести к денежному вакууму.

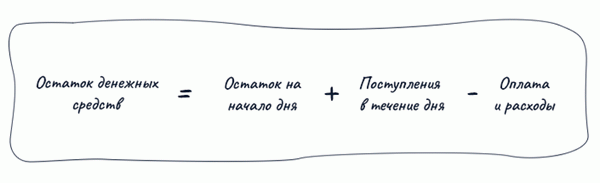

Денежный вакуум — это когда у компании недостаточно денег для оплаты счетов и обязательств. Например, если клиент задерживает платеж (дебиторская задолженность) или если фирма платит субподрядчику до того, как получит деньги от клиента.

Кассовые остатки могут быть рассчитаны в зависимости от типа.

Кассовый пробел возникает, когда баланс меньше нуля.

Узнайте, как управлять денежными потоками вашей компании, на бесплатном онлайн-семинаре «Анализ денежных заготовок: понимание и управление денежными потоками вашей компании».