- Зачем банки снижают ставки

- Какие кредиты рефинансируются

- Почему рефинансирование может оказаться невыгодным

- Что потребуется для рефинансирования кредита

- Какие документы нужны

- Что еще нужно помнить о рефинансировании

- Особенности рефинансирования ипотечных кредитов

- Что включает в себя рефинансирование

- Как проводится рефинансирование

- Подготовка документации

- Изучение заявки

- Проверка выплат по кредиту

При рефинансировании деньги заемщику не выдаются, они идут непосредственно на погашение долга, включая капитал на заключение сделки и прибыль по кредиту. Они не могут быть потрачены на приобретение

- Улучшение условий погашения

- продление срока погашения; и

- снижение ежемесячного бремени, и

- перевод в более удобный банк, и

- предотвращение чрезмерного роста концепции.

Рефинансирование используется для закрытия задолженности по кредитным картам, а также задолженности по потребительским и целевым кредитам.

Зачем банки снижают ставки

Рефинансирование облегчает финансовую нагрузку заемщика. Если клиент не справляется с выплатами, банк может потерять больше. Продажа залога длится дольше, и если человек обанкротится, оставшаяся сумма делится между всеми кредиторами. Однако если предлагаются более выгодные условия, клиент выплачивает долг, а банк получает предполагаемую прибыль.

Кроме того, банк получает нового клиента, если рефинансирует кредит третьего лица. Помимо процентов по кредиту, заемщик оплачивает страховку, переводит счета и вклады в новый банк, открывает кредитные и дебетовые карты и может открывать новые кредиты в будущем. Проще говоря, это приносит доход банку.

Какие кредиты рефинансируются

Можно переоформить ипотеку, потребительские кредиты, автокредиты и задолженность по кредитным картам. Банки не разрешат клиентам рефинансирование, если в отношении заемщика ведется процедура взыскания долга. Кроме того, некоторые кредитные учреждения не выделяют средства на погашение кредитов, полученных от микрофинансовых организаций, работающих без банковской лицензии.

Почему рефинансирование может оказаться невыгодным

Рефинансирование выгодно только в том случае, если разница в процентных ставках составляет не менее 2%. Если сумма кредита не слишком велика и выплачено больше половины, то даже снижение ставки не гарантирует экономии ресурсов.

В некоторых случаях, чтобы погасить старый кредит, необходимо открыть новый кредит и потратить определенную сумму. Например, рефинансирование ипотеки в новом банке может потребовать от вас оплаты справок, залога, нотариальных сборов, услуг оценщиков и страховых взносов. После всех расходов может оказаться выгоднее внести эту сумму в счет погашения долга, чем расторгать новый договор.

Кроме того, если срок кредита увеличивается, то проценты без процентов могут оказаться больше возможной прибыли. В этом случае рефинансирование показано только в том случае, если текущие ежемесячные платежи настолько высоки, что график не может быть соблюден.

Что потребуется для рефинансирования кредита

Данная услуга доступна заемщикам, соответствующим требованиям банка.

- 21-65 лет,.

- Российское гражданство,.

- прописаны в регионе присутствия банка; и

- Официальное трудоустройство; и

- Стаж работы не менее одного года и не менее трех месяцев на текущей должности, и

- Заработок как минимум в два раза превышает сумму кредита.

Также должны быть выполнены следующие условия

- выплачивать кредит в установленные сроки без задержек в течение последних шести месяцев, и

- до конца срока погашения кредита осталось более трех или шести месяцев.

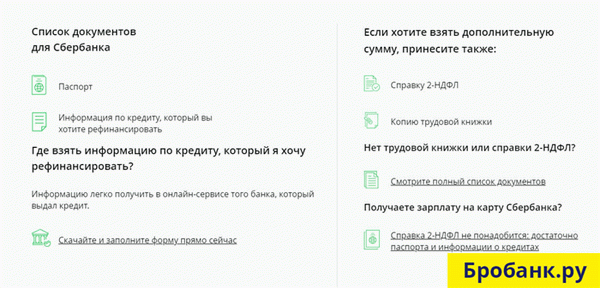

Какие документы нужны

Набор документов зависит от типа рефинансируемого кредита. Обязательными являются следующие документы

- Заявление.

- Оригинал действующего договора.

- Справка из банка-эмитента с информацией, суммой остаточного долга и графиком погашения. Примечание: Не делайте этого заранее, так как такие справки действительны только в течение трех дней.

- Согласие первоначального кредитора на рефинансирование должно быть передано в новый банк за неделю до подписания договора.

Рекомендуется связаться непосредственно с банком, в котором будет рефинансироваться существующий кредит, чтобы узнать точный список необходимых документов.

Чтобы увеличить шансы на одобрение нового кредита, вам помогут с документами, касающимися уменьшения вашего дохода. Это могут быть: свидетельства о рождении детей, инвалидность, уменьшение дохода с основного места работы, судебная навигация или выплаты.

Возможные причины отказа:.

- Недостаточный доход, неадекватная

- Недостаточная кредитная история, неадекватная

- Штрафы, плата за жилье, коммунальные услуги, питание, не оплачиваемые на регулярной основе, и

- Недостоверная информация, предоставленная при подаче заявки, ,

- Кредит был рефинансирован в прошлом,

- неправильно подготовленный пакет документов.

Кредитные учреждения принимают решение по каждому клиенту отдельно. В большинстве случаев банк может одобрить заявку, если задержка произошла по техническим причинам или не превышает одной недели.

Если принято положительное решение, клиента вызывают в отделение банка, где подписывается кредитный договор и переоформляется документ. Право на компенсацию в случае невыплаты кредита переходит к новому кредитору, особенно если первоначальный кредит защищен имуществом или другими ценными активами. Деньги могут быть переведены с помощью платежного поручения или стандартной формы заявления.

При рефинансировании многих существующих кредитов все финансовые операции должны проводиться отдельно.

После погашения старый заемщик отключается. В следующем месяце заемщик начинает выполнять новые обязательства.

Условия досрочного погашения первоначального кредита выясняются заранее и строго соблюдаются. После рефинансирования необходимо получить справку о полном погашении кредита. После закрытия кредита из-за технических ошибок остаются непогашенные долги — комиссии за перевод, штрафы за просрочку платежей.

Справка, полученная после закрытия кредита, защищает вас от санкций по этой задолженности.

Что еще нужно помнить о рефинансировании

- Общая сумма кредита может увеличиться.

- В новом договоре срок погашения может увеличиться на один или два года, что еще больше сократит ваши ежемесячные обязательства.

- Рефинансирование консолидирует ваши финансы. Проще говоря, заемщик платит банку вместо множества платежей разным банкам.

- Каждый вид кредита имеет свой минимальный порог для выгодного снижения процентной ставки. Например, для ипотеки снижение менее чем на 1% противопоказано из-за бюрократических сложностей.

- Налоговые вычеты. Пункт 1. 4 статьи 220 Налогового кодекса РФ позволяет получить налоговый вычет по процентам, уплаченным по кредитам, в том числе по рефинансированию.

- Консолидировать можно до пяти кредитов. Во многих других случаях проводится частичное рефинансирование. Затем оставшийся долг становится доступным для рекомбинации.

- Небольшие кредиты (до 500, 000 фрикций), выданные на короткий срок (1-2 года), не перекредитовываются.

- Валюта кредита может быть изменена.

- Многие банки предлагают возможность рассчитать платежи для рефинансирования кредита онлайн. Например, на сайте Райффайзен Банка есть удобный калькулятор и упрощенная форма заявки. В ней отображаются результаты расчетов. После рассмотрения заявки полученный пункт можно изменить в большую или меньшую сторону с помощью автоматического калькулятора.

- Для помощи в рефинансировании ипотеки можно обратиться к кредитному брокеру. Кредитные брокеры за определенную плату помогут вам выбрать подходящий банк и бюро.

Особенности рефинансирования ипотечных кредитов

Рефинансирование ипотеки является наиболее сложным. Практика показывает, что потребительские кредиты и автокредиты можно рефинансировать быстрее. Однако рефинансирование ипотеки является наиболее популярным, поскольку средняя процентная ставка по этим кредитам за последние пять лет снизилась на 5%.

Согласно действующему законодательству, банки не могут отказать клиентам, желающим сменить ипотечного кредитора, если только запрет не указан в первоначальном договоре. Если такой пункт существует, а согласие не получено, то при рефинансировании накладывается второй вес. Проще говоря, второй банк выплачивает сумму погашения первого кредита, но не получает сразу обеспечение, так как недвижимость остается под отдельным залогом.

В этот период устанавливаются обычные ставки по кредиту и не действуют льготные программы и субсидии.

Райффайзен Банк может рефинансировать кредиты других учреждений, например, ипотеку или задолженность по кредитным картам. Молодым и действующим клиентам предлагается выбор кредитных программ, возможность подачи электронной заявки и дистанционный расчет условий с минимальным количеством документов.

Что включает в себя рефинансирование

Рефинансирование используется для объединения нескольких долгов в один и изменения условий кредита. В большинстве случаев оно включает в себя

- Что включает в себя рефинансирование

- Как проводится рефинансирование

- Подготовка документации

- Изучение заявки

- Проверка выплат по кредиту

- Где я могу рефинансировать свой кредит сейчас?

- Низкие процентные ставки, а

- Снижение ежемесячных платежей, и

- Сокращение или увеличение срока кредита.

В любом случае это выгодно для заемщика. Это помогает ему решить свои проблемы, уменьшить тяжесть текущих долгов и снизить сумму переплат. Или же это может дать заемщику доступ к свободным деньгам для решения его текущих финансовых проблем.

Рефинансирование в чем-то схоже с реструктуризацией. Однако главное отличие заключается в том, где оно проводится: в рефинансировании.

- Рефинансирование обычно проводится с новым кредитором.

- Основное отличие заключается в том, что рефинансирование обычно происходит у нового кредитора, в то время как реструктуризация происходит в том же банке, где был получен первоначальный кредит.

Большинство банков отказывают в рефинансировании внутри банка. Некоторые даже указывают это в условиях кредитных договоров или на своих официальных сайтах. ‘банки не будут рефинансировать кредиты существующим заемщикам’, ‘только новые клиенты банка могут рефинансировать свои кредиты’ или ‘услуги доступны только новым заемщикам’.

Однако некоторые фирмы готовы предложить услуги своим клиентам и провести рефинансирование внутри банка. Например, если центральный банк утверждает более низкую базовую ставку и многие ипотечные программы выходят на рынок с более низкими процентными ставками, банки могут одобрить заявки на рефинансирование от существующих заемщиков. Это происходит потому, что банк не хочет потерять долгосрочные и будущие депозиты клиентов.

А если он откажет заемщику, тот может обратиться в другой банк, и первоначальный кредитор совсем не выиграет.

Однако если банк по-прежнему отказывает, вы можете поискать предложения от других банков, предлагающих выгодное рефинансирование. Наш сервис позволяет сортировать предложения по сроку, банку или другим важным для вас параметрам. В большинстве случаев решающим критерием будет процентная ставка, одобренная выбранным банком.

Даже если она будет на 2-3% ниже, вы сэкономите деньги за счет уже сделанных переплат.

Если вы сомневаетесь, что выгода от рефинансирования значительна, проверьте ее с помощью специального компьютера. Она может быть рассчитана на основе срока и переплаты или на основе ежемесячных платежей.

Как проводится рефинансирование

Рефинансирование предполагает заключение нового кредитного договора. В большинстве случаев он необходим для погашения одного или нескольких существующих кредитов. Это могут быть потребительские, автомобильные или ипотечные долги одновременно или только долги по кредитным картам.

Поскольку Закон не ограничивает условия рефинансирования, каждый банк самостоятельно решает, можно ли использовать деньги только для финансирования долга или часть суммы может быть использована на другие цели.

Не все банки предлагают заемщикам эту услугу. Некоторые кредиторы вообще не сообщают о рефинансировании, а только оформляют новые потребительские договоры для оплаты существующих долгов.

Подготовка документации

- Длительных просрочек по существующим долгам не бывает — ни «свои» банки, ни другие кредитные организации не желают кредитовать проблемных заемщиков. Как правило, длительная просрочка составляет более трех месяцев, но некоторые банки откажут даже при наличии всего одной просрочки по существующему договору.

- правомочность заемщика с точки зрения возраста, дохода, регистрации в жилье и других требований банка; и

- срок рефинансируемого кредита или сумма непогашенной задолженности. Например, банки могут провести рефинансирование только в том случае, если заявитель подал заявку более чем на шесть месяцев и на момент подачи заявки было выплачено не менее 20% от суммы задолженности.

- Тип и количество долгов, подлежащих рефинансированию. Некоторые банки не позволяют объединять много кредитов в один, другие не готовы работать с ипотекой или автокредитами.

- Наличие документации — список обычно публикуется в разделе «Рефинансирование кредитов» или можно узнать по телефону банка.

- Подайте заявку на рефинансирование по форме банка.

- Подписание существующего кредитного договора или договора при рефинансировании за счет нового кредита.

- Справка о заработной плате или другое доказательство платежеспособности.

- Если рефинансирование гарантируется ликвидной недвижимостью, например, домом, коттеджем или гаражом, документы, относящиеся к этой недвижимости.

- Паспорта и любые другие документы, требуемые банком.

При рассмотрении заявки на рефинансирование новый банк может попросить действующего кредитора уточнить информацию о заемщике и его долгах.

Изучение заявки

Срок рассмотрения заявки на рефинансирование может быть дольше, чем на обычный потребительский кредит. Как правило, до пяти рабочих дней. Если заявка одобрена, заемщика уведомляют об этом и вызывают в офис для подписания кредитного договора.

Некоторые банки выдают заемщику деньги наличными или на карту. Другие переводят деньги непосредственно в существующий банк для погашения долга. Если банк готов выдать сумму, превышающую накопленный долг, разница перечисляется на существующую или новую карту заемщика.

Проверка выплат по кредиту

Если банк выдает наличные, заемщик должен уведомить первоначального кредитора о своей ответственности. Обычно это длится от нескольких дней до месяца. Первоначальный кредитор закрывает кредит и выдает справку об отсутствии задолженности.

В большинстве случаев, если справка не выдается в указанный срок, новый банк-кредитор повышает ставку рефинансирования. Таким образом, банк страхуется от риска того, что кредит станет невозвратным.