- Я бы рад, но мне нечего возвращать.

- А можно подробнее?

- И какие вычеты самые большие?

- Есть ли какие-то ограничения?

- Если речь не об ипотеке, то получаются копейки!

- Но придется же кучу справок собрать?

- Ужас, а попроще нельзя?

- Это, наверное, дорого?

- О возврате

- Можно ли вернуть налог с зарплаты на работе и как это сделать

- Кто имеет право на возврат отчислений

- За что получают льготу

- Разновидности компенсаций: как возвратить НДФЛ

- Стандартные

- Социальные

- Порядок и правила возврата подоходного налога с заработной платы за год – как вернуть 13 процентов

- Какие документы готовить

- Как можно вернуть подоходный налог в 13 процентов по 2-НДФЛ на детей: все о возврате зарплаты

- Как получить имущественное возмещение

- Как вернуть социальный налоговый вычет с заработной платы

- Какие бывают налоговые вычеты

- Через какое время придет налоговый вычет?

- В течение какого времени возвращают налоговый вычет при упрощенном порядке?

- Документы, которые налоговая может прислать после окончания камеральной проверки

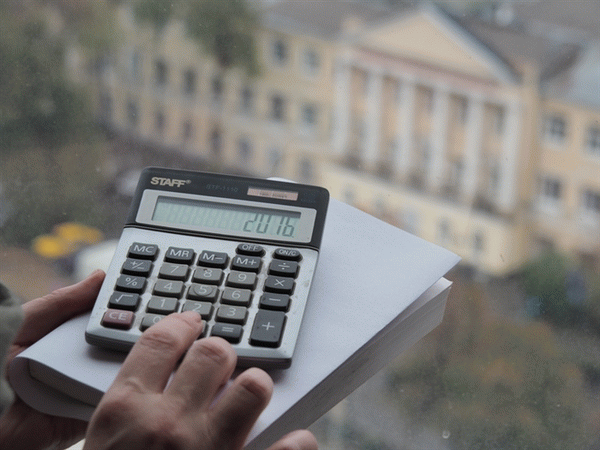

Это право на возврат части денег, которые вы заплатили государству в виде налогов; получить его может каждый, кто платит 13% подоходного налога. Другими словами, это работает «официально».

Я бы рад, но мне нечего возвращать.

Скорее всего, вы ошибаетесь. Существует множество причин для получения скидки. Например, вы купили дом (если вы взяли ипотеку — это дополнительный вычет), купили страховку жизни, оплатили медицинские или образовательные расходы или создали личный инвестиционный счет (что это такое, вы можете прочитать здесь.

(Здесь — как вернуть налог). Если вашему ребенку нет 18 или 24 лет и он студент дневного отделения, вы также можете претендовать на скидку. Есть и более экзотические категории, например, вычеты на благотворительные пожертвования.

Это далеко не исчерпывающий список.

А можно подробнее?

Разумеется. Каждый вычет равен 13% от суммы, уплаченной за покупку квартиры, лечение, образование и т.д., вложенной в ипотеку или положенной на инвестиционный счет. Есть одно важное условие.

Оно заключается в том, что вы не должны возвращать больше, чем сумма налога, уплаченная вами в этом году. Проиллюстрируем на примере: предположим, вы имеете право на скидку в размере 100 000 рублей (или больше). Однако получить ее можно только в том случае, если в этом году вы заплатили с этой суммы налог в размере 13%.

Это возможно, если ваша официальная зарплата составляет примерно 65 000 рублей в месяц. А если вы зарабатываете 100 000 в месяц и честно платите налоги, вы можете получить до 156 000 в год в виде вычета.

И какие вычеты самые большие?

Наиболее впечатляющие доходы можно получить при покупке жилья, особенно с использованием ипотечного кредита, и открытии индивидуального инвестиционного счета (ИИС). До 260 000 можно заработать на жилье, 390 000 — на процентах по ипотеке и до 52 000 — на инвестиционных счетах. Почему нельзя больше? Дело в том, что существует потолок всех скидок, т.е.

сумма, составляющая 13% от них. Это 2 миллиона на жилье, 3 миллиона на ипотеку и 400 000 рублей на ИИС. Другими словами, даже если ваша квартира стоит 5 миллионов, возврат налога вы получите только на двоих: один за квартиру, другой за ипотеку.

Однако есть и хорошая новость. Скидку на квартиру или ипотеку можно «перенести» на следующий год. Это означает следующее.

Допустим, вы имеете право на скидку в размере 260 000 на покупку квартиры, но заплатили только 100 налогов. Нет проблем: вы все равно получите перспективные 260 000 — только на один год, а не на три.

Есть ли какие-то ограничения?

Без нее не обойтись: вам придется заплатить гораздо больше, чем полагалось бы без нее. За образование, медицинское страхование, страхование жизни и добровольное пенсионное страхование (это когда деньги отчисляете вы, а не работодатель) — 120 000 рублей в год. Кроме того, если вы имеете право только на одно такое удержание, вы получаете до 13% (то есть 15, 600 рублей); если вы можете рассчитывать на два или три — итого меньше 15, 600; если вы имеете право только на одно или два удержания, вы получаете до 13% (то есть 15, 600 рублей).

Это факт, что существует тень. Если лечение точное (а это так), то скидка может быть больше. Скидка на детей постоянна: 1, 400 рублей за каждого ребенка, 3, 000 рублей за каждого третьего ребенка и 3, 000 рублей в дальнейшем.

Если речь не об ипотеке, то получаются копейки!

Это не обязательно: представьте себе семейную пару с двумя детьми. Дочь ходит на платные уроки английского языка (да, и это важно), а сын ставит брекеты в частной клинике. Вы видите, что семья тратит 5 600 рублей на детей, 7 800 рублей на уроки (стоимостью 60 000 в год) и 11 700 рублей на стоматологические услуги (90 000 за все).

Общая сумма составляет 25 100 рублей в год. Это основной сценарий.

Но придется же кучу справок собрать?

Ужас, а попроще нельзя?

Сделать это можно, отправив в ФНС карточку, представляющую собой карточку с именем налогоплательщика на ней. В Сбербанке, который выписывает эти карточки, есть служба возврата налогов. Организация очень проста.

Достаточно оставить заявку на сайте, налоговый консультант приглашается партнером Сбербанка, берет и отправляет все необходимые документы. Затем он сам заполнит заявление и предоставит вам готовый пакет документов. Обратитесь в ФНС, загрузите его в личный кабинет или отправьте по электронной почте.

После этого деньги будут зачислены на вашу карту.

Это, наверное, дорого?

Совсем нет.3 — Если вы готовы заполнить простую электронную форму вместо НДФЛ, помощь консультанта обойдется в 499 рублей. За заполнение декларации с вас возьмут 1 499 рублей, а за 2 999 рублей документ также будет направлен в налоговую инспекцию. В последнем случае, после того как документ заберут, вам нужно будет подождать, пока деньги поступят на вашу банковскую карту (для этого даже не обязательно быть клиентом Сбербанка — это можно сделать, зайдя на сайт Сбербанка).

Просто зайдите на сайт и нажмите на «налоговые формы»).

О возврате

Официальный работник ежемесячно производит налоговые отчисления. Делается это без его участия — 13% от дохода работника должен перечислять работодатель. Часть этих средств может быть возвращена налогоплательщиком. В некоторых случаях возможен возврат подоходного налога.

- Работник может претендовать на имущественное пособие, поскольку он приобрел дом или участок под застройку.

- Работник оплатил дорогостоящее лечение или обучение и теперь имеет право претендовать на возврат налога.

- Граждане посещают курсы повышения квалификации, имеют высшее, профессиональное или иное образование.

Все скидки оформляются через налоговую инспекцию.

Физическое лицо собирает необходимый пакет документов, а затем подает его в отделение ФНС по месту жительства. Налоговый работник проверяет и определяет возможность возмещения подоходного налога физического лица в запрашиваемой сумме. Если налоговый работник одобряет запрос, средства перечисляются на конкретную платежную информацию — в течение одного месяца с момента положительного решения по данному вопросу.

В случае отказа физическое лицо получает письменное уведомление с указанием всех причин отказа.

Можно ли вернуть налог с зарплаты на работе и как это сделать

Перечень всех случаев, в которых разрешено возмещение подоходного налога, приведен в Налоговом кодексе Российской Федерации. Каждый месяц работодатель удерживает из дохода работника 13% и перечисляет их в качестве налога. В каких случаях вы имеете право на удержание налога?

- Работодатели удерживают больше налога, чем необходимо. Часто это происходит из-за ошибок, допущенных бухгалтерами при расчете заработной платы.

- Работник понес расходы, которые подлежат налоговым вычетам (например, покупка недвижимости, оплата медицинских услуг).

- Работник отчисляет часть денег в пенсионный фонд или на благотворительность.

Кто возвращает уплаченный подоходный налог? Здесь все зависит от обстоятельств. Вернуть удержанные средства может как работодатель, так и налоговый инспектор.

Сумма, подлежащая возврату, определяется категорией удержания. Например, социальное пособие на несовершеннолетнего ребенка составит 1. 4, 000 рублей на одного или двоих.

Чтобы получить право на возврат средств, необходимо следующее

- доказать, что доход является налогооблагаемым доходом; и

- уплатить все налоги; и

- Чтобы подтвердить свое право на получение скидки, необходимо

- подать заявление на проведение проверки с пакетом документов.

Остается только дождаться решения компетентных органов.

Кто имеет право на возврат отчислений

Перечень категорий граждан, имеющих право претендовать на льготу, законом не предусмотрен. Однако, согласно Налоговому кодексу, резиденты Российской Федерации обязаны уплачивать налоговые сборы. Таким образом, каждый, кто регулярно отчислял средства из своих доходов, может подать заявление на возврат налога.

В то же время Налоговый кодекс РФ предусматривает освобождения для некоторых элементов дохода. Например, студенты-очники, получающие государственную стипендию, не могут претендовать на возмещение подоходного налога. Если, конечно, у них нет другого официального источника дохода.

За что получают льготу

Причины, по которым физические лица могут претендовать на возмещение подоходного налога

- особые условия трудовых и гражданско-правовых договоров; и

- покупать дорогостоящие лекарства, оплачивать медицинские услуги и

- покупать и продавать недвижимость; и

- манипулировать ценными бумагами и другими финансовыми инструментами; и

- обучение, оплата образовательных курсов.

В некоторых случаях человеку может быть предоставлен особый режим, который необходимо вернуть.

Разновидности компенсаций: как возвратить НДФЛ

Скидки различаются по характеру, сути и особенностям предоставления льготы. В соответствующем налоговом кодексе перечислены следующие категории.

- Классическая/Обычная,.

- Социальная,.

- Инвестиционная (применяется к мобильным ценностям и другим финансовым инструментам), и

- Профессиональная.

Первые две категории являются наиболее распространенными.

Стандартные

Статья 218 Налогового кодекса РФ гласит. Сумма возврата определяется в зависимости от конкретного человека. Например, уплаченный налог в размере 3, 000 рублей в месяц является

- участники, освобожденные от уплаты налога в связи с чернобыльской аварией (лица, страдающие тяжелыми заболеваниями или тяжелыми заболеваниями, связанными с радиацией); и

- Уборщики последствий ядерных испытаний,.

- Инвалиды Великой Отечественной войны, а также

- военнослужащие, ставшие инвалидами во время прохождения службы в СССР.

На 500 рублей в месяц могут рассчитывать следующие лица.

- Участники Великой Отечественной войны, узники блокадного Ленинграда, ветераны.

- Граждане России, имеющие первую или вторую группу инвалидности; и

- Доноры, сдавшие костный мозг.

- Родственники погибших при защите СССР или Российской Федерации.

- другие лица, которые принимали участие в военных действиях по решению властей.

Единственное правило, которое действует в случае разрешения на возвращение, заключается в том, что не более чем на одного человека. Однако если у гражданина есть основания претендовать на несколько скидок одновременно, то разрешается возврат наибольшей суммы.

Социальные

Это еще один вид налогового освобождения, определенный в статье 219. На возврат подоходного налога можно претендовать в следующих случаях

- недавние пожертвования благотворительным организациям и организациям,.

- оплата традиционных форм образования; и

- погашение счетов за дорогостоящее медицинское лечение; и

- покупка лекарств; и

- дополнительные взносы в частные пенсионные фонды,

- покупка страхования жизни

- накопительные пенсии; и

- прохождение курсов повышения квалификации.

Однако есть одно «однако». Максимальная годовая выплата не может превышать 120 000 фрикций.

Порядок и правила возврата подоходного налога с заработной платы за год – как вернуть 13 процентов

Чтобы подать заявление, есть два варианта: личное посещение Федеральной налоговой службы или обращение к своему работодателю. В первом случае вы должны учесть следующее

- срок подтверждения не может быть менее трех месяцев (кроме того, если заявление будет одобрено, потребуется еще 30 дней для перевода денег); и

- Для всех категорий скидок создается единая ведомость. В нем перечисляются все причины возврата конкретной суммы. Далее заполненная документация направляется в ФНС по месту жительства (месту пребывания).

- Документ может быть отправлен по почте по прилагаемому списку документов (такой вариант предлагается при отсутствии личного визита в компетентный орган).

Документы также могут быть доставлены адвокатом или законным представителем.

После рассмотрения вашего заявления вам будет возвращена не полная сумма ваших расходов, а аналогичная сумма уплаченного налога.

Какие документы готовить

Это зависит от категории скидки, на которую вы претендуете, поскольку для каждой из них требуются разные доказательства. Чтобы претендовать на возврат стоимости дорогостоящих лекарств, вы должны быть готовы предоставить

- рыночные доказательства и свидетельства, a

- заполненное заявление, a

- Рецепт лекарства, дополненный подписью и печатью лечащего врача.

Для получения детских стандартных/классических скидок вам необходимо предоставить

- свидетельство о рождении ребенка; и

- заполненную форму заявления (образцы можно найти в интернете); и

- документы, подтверждающие личность родителя, и

- Доказательство того, что ребенок является студентом дневного отделения (если форма заявления традиционная, приложите квитанции об оплате)

- Свидетельство о браке (при наличии).

Весь пакет документов подается работодателю, который направляет необходимую информацию в компетентные органы.

Если скидка предоставляется в связи с инвалидностью или особыми обстоятельствами, необходимо предоставить доказательства инвалидности или особых обстоятельств.

Как можно вернуть подоходный налог в 13 процентов по 2-НДФЛ на детей: все о возврате зарплаты

Все члены семьи в возрасте до 18 лет имеют право на оплату. Если ребенок является студентом дневного отделения, удержание продолжается и после совершеннолетия. Общая сумма пособия определяется количеством детей.

Для получения пособия необходимо предоставить всю необходимую документацию и бланк заявления в бухгалтерию (на работу).

Чтобы получить пособие, заявители должны соответствовать определенным критериям

- Для того чтобы официально работать, заявитель должен

- Ухаживать за несовершеннолетним ребенком (или студентом дневного отделения)

- Производить все необходимые налоговые вычеты.

Лимит возможного возврата не превышает 350 000 рублей в год.

Как получить имущественное возмещение

Если сумма одобрена налоговыми органами, работодатель не удерживает из зарплаты физического лица 13% подоходного налога. Если весь налог уже был уплачен, он возвращается из бюджета.

Государство возвращает расходы на приобретение жилья в частную собственность. Чтобы получить возврат, необходимо

- Убедиться в наличии причины для возврата, напр.

- собрать пакет документов, и

- рассчитать сумму, подлежащую возврату, и

- выбрать вариант требования наличными, и

- представить всю документацию в инспекцию.

Как вернуть социальный налоговый вычет с заработной платы

Возврат средств за обучение, страхование или лечение предоставляется ровно с того месяца, в котором работник подает заполненное заявление с приложением уведомления инспекции. Первоначально доход гражданина уменьшается на сумму подоходного налога физического лица, а остаток переносится на следующий месяц.

После каждого расхода необходимо заполнить бланк уведомления. В течение года их может быть несколько. Например, вы потратили деньги на стоматолога — подготовьте соответствующее заявление.

Вы оплатили образовательный семинар — подайте форму еще раз, чтобы избежать уплаты сбора. Следует помнить о лимите, который составляет 120 000 рублей (без учета расходов на образование детей и медицинское обслуживание) — это единственный оттенок.

Какие бывают налоговые вычеты

Граждане России платят натуральный подоходный налог. Это налог, перечисляемый в государственный бюджет. В некоторых случаях часть подоходного налога с физических лиц может быть возвращена. Налогоплательщики могут претендовать на скидки по следующим видам

- Имущественные — при покупке жилья, продаже недвижимости или освобождении от процентов по ипотеке.

- Стандартизированные — при расходах на детей, людей с ограниченными возможностями и других расходах, предусмотренных для определенных категорий людей

- Социальные — в отношении перечисления средств на медицинские, оздоровительные и благотворительные цели

- Инвестиционный — при получении дохода от титулованной деятельности.

Через какое время придет налоговый вычет?

Как правило, деньги перечисляются в течение четырех месяцев со дня подачи декларации и передачи документа, подтверждающего право на получение налоговых вычетов. Такие сроки следующие.

- 3 месяца на проведение сотрудником Федеральной налоговой службы камарической проверки декларации; и

- 1 месяц на возврат налоговых вычетов. Если заявление подается одновременно с декларацией, то срок исчисляется с даты проведения камеральной проверки. Если заявление подается позже, срок исчисляется с даты подачи заявления.

Сроки подачи заявления следующие.

- если документ отправляется по почте — дата отправки письма в отделение ФНС; и

- если подача осуществляется через личный кабинет на сайте налогового органа — дата отправки заявления; и

- если представление осуществляется лично — дата получения декларации федеральным налоговым инспектором.

В течение какого времени возвращают налоговый вычет при упрощенном порядке?

С 21 мая 2021 года в законодательные нормы, регулирующие скидки, были внесены изменения. На их основании возврат некоторых скидок осуществляется по упрощенной процедуре. Эта процедура применяется к скидкам.

Порядок возврата конкретных налоговых скидок можно найти на сайте Госуслуг. Фото: www. gosuslugi. ru

Учитывая изменения:.

- Налогоплательщикам не нужно представлять документы или справку 3-НДФЛ.

- Право на скидки проверяется на основании данных, имеющихся у налогового агентства. Эти данные хранятся в ФНС и получаются путем обмена информацией с органами власти и налоговыми агентами. Банки выступают в качестве агентов ФНС. Однако они могут стать агентами, если добровольно участвуют в обмене информацией с ФНС.

- Для получения скидки заявитель подписывает заранее заполненную форму заявления.

- Сроки проверки и получения средств короткие.

Каждый клиент может обратиться в финансовое учреждение и получить информацию о том, является ли его банк налоговым агентом. Например, это может быть банк, в котором оформлена ипотека. Если банк не является агентом, клиент должен обратиться за скидкой напрямую.

После получения информации от налогового агента или исполнителя уведомляется ФНС.

- Налогоплательщик уведомляется о получении информации, в том числе сообщением, отправленным в его личный кабинет на сайте ФНС.

- Если налогоплательщик имеет право на вычет, налоговый агент подготавливает и отправляет предоплаченный запрос на получение разрешения.

- Налогоплательщик получает и подписывает заявление в своем офисе.

- Заявление рассматривается, и, если оно одобрено, деньги переводятся на счет налогоплательщика.

Каков крайний срок возврата скидки из налогового органа? Упрощенный процесс имеет следующие сроки.

- 1 месяц для проверки; и

- 15 дней для возврата.

Документы, которые налоговая может прислать после окончания камеральной проверки

- Заявление. Оно направляется, если у проверяющего есть претензии к заполнению заявления или предоставленной документации. В заявлении указывается, какие разъяснения следует дать и что необходимо уточнить.

- Отчет о камеральной проверке. Составляется в случае обнаружения налогового правонарушения. Он должен быть подготовлен и передан в течение 10 дней после завершения проверки.

- Уведомление о принятом решении. Это может быть решение об отказе или предоставлении налогового кредита. Уведомление должно быть отправлено в течение 10 дней после завершения выездной проверки.