- Формула расчета коэффициента

- Нормальное значение показателя APTR

- Анализ динамики показателя

- Примеры расчета оборачиваемости кредиторской задолженности

- Источники кредиторской задолженности

- Список кредиторов

- Платежный календарь

- Коэффициент оборачиваемости

- Как рассчитать оборачиваемости кредиторской задолженности?

- Готовый коэффициент Accounts Payables Turnover

- Выбор базовой основы

- Применение показателей оборачиваемости

Показатель APTR часто используется при оценке кредитного риска, поскольку он демонстрирует скорость погашения долгов предприятия перед кредиторами.

В связи с этим важно

- Для поставщиков ресурсов

- Государственных и муниципальных служб, при принятии компании на конкурс

- Контрагентам по бизнесу, для определения их финансовой состоятельности

- инвесторам, желающим приобрести право собственности на конкретную компанию; и

- кредиторам во всех случаях.

Величина сборов также используется в целях управленческого учета при принятии решений о распределении имеющихся денежных средств компании.

Формула расчета коэффициента

Индекс скорости движения кредиторской задолженности (SEP) — это показатель деловой активности хозяйствующего субъекта, рассчитываемый на основе баланса (форма 1) и статуса State-ART (форма 2). Предприятие группирует отдельные активы и пассивы.

Кокз =сбпр/лер, где

Кокз — индекс скорости движения оплаченных счетов, и

СБПР — себестоимость реализованной продукции, а

CCZ — совокупность кредиторской задолженности.

При написании формулы для расчета скорости движения оплаченных счетов в строках № 1 и № 2 можно воспользоваться следующей формой.

(Форма № 2)/строка 1520 (Форма № 1).

В финансовом анализе принято рассчитывать не только количество оборотов, которые создает CP за определенный период (год, квартал), но и период оборота (PO).

Этот показатель указывает на период, по истечении которого компания готова оплатить свои обязательства перед кредиторами, поставщиками, бюджетами и т.д.

Нормальное значение показателя APTR

Не существует точного числового ориентира, который можно было бы назвать оптимальным значением оборачиваемости CP. Этот показатель зависит от деятельности компании и размера ее отрасли.

Однако при его анализе руководствуются двумя основными принципами

- Кредиторы получают выгоду от высокого показателя ОЦП, а заемщики — от низкого.

- Оборот по выдаче кредитов и оборот по погашению кредитов анализируются параллельно.

Ключевой момент! Неблагоприятный статус организации — это значительное превышение кредиторской задолженности по сравнению с соответствующим нормативом дебиторской задолженности. Это говорит о том, что предприятие неправильно структурирует свой баланс.

Высокий показатель APTR свидетельствует о том, что компания улучшила платежную дисциплину в отношениях с поставщиками, бюджетами, персоналом, финансированием, сотрудниками и кредиторами. Это связано с тем, что компания имеет финансовые возможности для оплаты своих обязательств.

Анализ динамики показателя

Поскольку оценка Kochs с определенной даты не дает информации инвесторам, важно проанализировать оборот оплаченных счетов за определенный период времени.

Укрепление финансового положения, увеличение годового оборота

Сокращение финансовых размещений, уменьшение количества годовых оборотов

Если этот показатель остается неизменным в течение нескольких лет, его следует анализировать вместе с показателем дебиторской задолженности.

- Если показатель CP остается неизменным, а показатель RS снижается, у компании появляются признаки банкротства.

- Если показатель CP остается неизменным, а показатель RS увеличивается, компания недостаточно эффективно использует заемные средства, что приводит к снижению рентабельности.

Примеры расчета оборачиваемости кредиторской задолженности

Чтобы понять роль этого показателя на практике, стоит рассчитать его на примере двух российских гигантов — «Норильского никеля» и «Магнита». Компании в разных отраслях демонстрируют разные показатели оборачиваемости КЗ.

Источники кредиторской задолженности

Кредиторская задолженность может возникнуть в следующих случаях

- Клиент — предприятие получило авансовый платеж, но не предоставило товары или услуги.

- Поставщики — товары или услуги были получены, но еще не оплачены.

- Работник — заработная плата выплачена, но еще не выплачена.

- В бюджет — налоги и взносы начислены, но еще не уплачены; и

- Учредителем — за период, в котором начислены, но еще не выплачены дивиденды.

Оптимального соотношения между долями не существует. Соотношение варьируется от компании к компании. Некоторые ресурсы могут быть недоступны. Нет обязательств перед поставщиками, так как компания все закупает заранее.

Список кредиторов

Для отслеживания кредиторской задолженности можно использовать список кредиторов. Это таблица, в которой перечислены кредиторы, непогашенные суммы и сроки погашения. Ее можно наблюдать в удобном для деловых людей виде. Ее цель — собрать все данные, касающиеся кредиторов, в одном месте и напомнить владельцу о его обязательствах.

Недостаток этой таблицы в том, что она не показывает, есть ли у компании деньги, чтобы заплатить поставщику 20 марта и налог 25 апреля. Помочь в этом может платежный календарь.

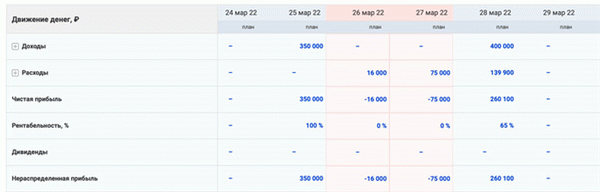

Платежный календарь

Платежный календарь — это список предстоящих платежей и поступлений, распределенных по датам. Он показывает, кому, когда, что и сколько нужно заплатить. Кроме того, отображаются потенциальные поступления.

Это позволяет владельцам увидеть, сколько компании необходимо для погашения текущих обязательств. Это также помогает компаниям прогнозировать нехватку денежных средств, чтобы попросить клиентов заплатить раньше или договориться с поставщиками об отсрочке платежа.

Вы можете вести дневник платежей в обычном ежедневнике, но PlanFact значительно упрощает этот процесс.

Марина Шершнева, генеральный директор компании «АудитКонсалт», сказала.

‘Управление кредиторской задолженностью в компании можно разделить на четыре основных процесса: 1.

1. учет и анализ кредиторской задолженности; 2. возможные пени и штрафы

2. оплата обязательств с учетом возможных пеней и штрафов.

3. переговоры о пересмотре графика платежей, если предприятие не выполняет свои обязательства.

4. снятие кредиторской задолженности в случае исключения компании из листинга или ликвидации компании-кредитора.

Коэффициент оборачиваемости

Этот показатель показывает, сколько оборотов по счету кредиторской задолженности произошло за период. Он рассчитывается как отношение выручки к средней кредиторской задолженности.

Выручка — это деньги, которые компания получает от своей основной деятельности по продаже товаров и оказанию услуг.

Индекс скорости движения CP = Выручка : Кредиторская задолженность (см.)

Кредиторская задолженность (ЭКП) = (например, на начало периода + на конец периода): 2

Время оборота = период: оборот

Может рассчитываться как для бизнеса в целом, так и для конкретного поставщика.

Пример.

Для компании «Дельта» счета, оплаченные в начале года — 100, 000 руб. в конце года — 60 000 руб. выручка — 800 000 руб.

Счет к оплате (CFR) = (100, 000 + 60, 000): 2 = 80, 000 (руб.).

Коэффициент задачи = 800, 000: 80, 000 = 10 (часов)

Круг задачи = 365: 10 ≈ 37 (дней)

Не существует правил индексации коэффициентов счета. Его следует отслеживать с течением времени. Увеличение показателя говорит о том, что предприятие быстрее расплачивается со своими кредиторами.

Снижение индекса говорит о том, что платить по обязательствам труднее и что фирма может договориться о большем количестве отсрочек или увеличении авансов от покупателей.

Как рассчитать оборачиваемости кредиторской задолженности?

Чтобы рассчитать показатель соотношения аккаунтов, получите финансовые результаты Apple в долларах за первые девять месяцев 2020 финансового года.

Показатель посещаемости платных счетов — это соотношение выручки и платных счетов.

Круговая книга счетов = выручка / среднегодовая круговая задача Платные счета

Продажи, выручка — это деньги, которые компания получает от продажи товаров или услуг.

Источник: финансовая отчетность Apple.

Средний кредиторский счет — это сумма оплаченных счетов на начало и конец периода, деленная на два.

Счета к оплате — это долги компании перед другими лицами, такими как поставщики и подрядчики, которые обязаны платить. Счет возникает, когда дата получения услуг не отождествляется с датой фактической оплаты.

Источник: финансовая отчетность Apple.

Поэтому считаем, что оборот по счету = $ 209817 млн (($ 35325 млн + $ 46236 млн) / 2) = $ 209817 млн / $ 40781 = 5. 14. Не забывайте опираться на «миллионы долларов» в общем числителе и знаменателе.

Рассчитайте период дневных продаж вместе с продажной стоимостью платежей по счету.

Как видно из расчетов, Apple требуется всего 71 день, чтобы погасить счет, оплаченный за девять месяцев. Это очень высокий показатель, свидетельствующий о высокой финансовой стабильности и эффективности компании.

Готовый коэффициент Accounts Payables Turnover

Вы можете самостоятельно рассчитать скорость оплаты своих счетов или воспользоваться готовым расчетом. Для каждой компании наш алгоритм рассчитывает все показатели и множители.

Используя доли, мы сравниваем показатели оборачиваемости счетов, в том числе отраслевых фирм. В этом случае вы сами добавляете вкладку оборотов или колонку индексов.

Scary Man — это незаменимый инструмент для инвесторов, который поможет вам сделать правильные инвестиции. Из тысяч компаний, представленных на бирже, выберите интересующие вас компании по заданным параметрам.

Чтобы провести сравнительную оценку на основе «Задачи кредиторской задолженности», используйте диаграмму прохождения карты компании на вкладке «Отраслевая аллюзия». ‘Анализ отрасли’ можно использовать для визуальной оценки и понимания вложений компании с другими компаниями в отрасли.

Также на карточке компании вкладка ‘Мультипликатор’ позволяет увидеть расчет ‘Задачи по кредиторской задолженности’ за разные годы и понять, как компания прогрессирует в другие годы, а также использовать другие показатели.

Выбор базовой основы

Цель показателя оборачиваемости — оценить среднюю продолжительность платежей в организациях сбыта и рынка. До этого в сумму показателей оборачиваемости включается не только стоимость инкассо и счетов, оплаченных по многим бизнес-счетам. В частности, счета в активах и счета клиентов — это не только счета активов.

- Часто счета получения состоят из авансов, выплаченных в счет требований клиентов и расходов компании. В этом случае авансовые платежи следует исключить, оставив только требования клиента.

- Платежи могут включать различные виды требований. Для расчета оборота обычно представляют интерес только обязательства перед поставщиками.

- Помимо «операционных» обязательств, на балансе компании могут быть нестабильные требования или аналогичные регистрации. Желательно исключить их из отчетности, но на практике это может быть затруднительно.

При расчете оборотов по счетам существует еще одно отклонение в выборе исходных данных. Логика индекса предполагает использование в числителе общей стоимости бизнеса, которая может быть рассчитана по отношению к обороту по счету.

Причиной такого варианта является желание стать базой, на основе которой рассчитываются все показатели оборота. А неопределенность, создаваемая этим различием в базовом типе, не настолько велика, чтобы помешать функциональности.

Применение показателей оборачиваемости

В зависимости от отрасли, рыночных условий и даже стратегии бизнеса не существует универсально рекомендуемого показателя оборачиваемости. Для некоторых предприятий период инкассации в 15 дней и более уже является проблемой; для других 90 дней — вполне нормально.

Тем не менее, показатели оборачиваемости могут многое рассказать о том, что происходит в компании. Использование этих показателей основано на двух подходах.

- Сравнение с конкурентами. Если у конкурента период инкассации составляет 10 дней и ему 50 лет, его бизнес может быть более гибким и устойчивым к изменениям рыночных условий.

- Динамический анализ — Значительные изменения в обороте предполагают, что условия деловых расчетов с клиентами или поставщиками изменятся. Это может указывать на изменение рыночной стратегии, но часто условия меняются под давлением обстоятельств.

Анализ тенденций и сравнение с конкурентами дает полезную информацию о том, что происходило с компанией в последнее время. Еще одно применение оборота — планирование потребностей в движущемся капитале для будущих планов.

Если разрабатывается новый план, общая информация о бизнесе или анализ аналогичных проектов может показать, какой оборот является нормальным для такой деятельности. Проектирование потребностей в капитале основывается на предполагаемом объеме задач и обороте.

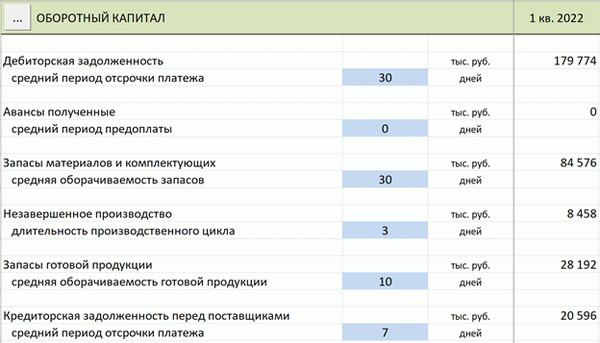

Вот, например, как это выглядит в компании «Альт-Инвест Софт».