- Типовая форма заявления о переходе на УСН при регистрации

- 2. Как правильно заполнить уведомление

- 3. Как подать документ в процессе регистрации ООО

- 1. Образец уведомления о переходе на УСН для ИП

- Уведомление о переходе на упрощенную систему налогообложения путем регистрации в качестве индивидуального предпринимателя

- 2. Правила заполнения заявления на УСН

- СПЕЦИАЛИЗАЦИИ ДЛЯ ЗАПОЛНЕНИЯ ОБЛАСТЕЙ УВЕДОМЛЕНИЯ ОБ УПРОЩЕННОМ НАЛОГООБЛОЖЕНИИ, В СООТВЕТСТВИИ С ФОРМОЙ 26.2-1:.

- 1. Подача заявления на УСН в момент регистрации ООО

- Уведомление о переходе ООО на упрощенный режим налогообложения при регистрации

- 2. Подача уведомления об УСН в течение 30 дней с открытия ООО

- 3. Уведомление на применение УСН со следующего года

- Как оформить в 1С

- Сохранение, проверка и отправка уведомления

При выборе упрощенного налогового режима организациям важно помнить о сроках подачи уведомления в налоговые органы. При создании компании упрощенный налоговый режим может быть выбран уже в течение 30 дней после регистрации или с начала нового календарного года. Это означает, что предполагаемый пропуск переходного периода приведет к тому, что МКСН начнет действовать к концу года.

В большинстве случаев это крайне нежелательно для новых УО.

Во всех вариантах уведомления используется одна и та же форма, но правила заполнения формы различаются в зависимости от срока действия документа; действующей формой уведомления на 2025 год является форма 26.2-1.

Типовая форма заявления о переходе на УСН при регистрации

Образец заявления для регистрации ООО

- Автоматический запрос на упрощенную систему налогообложения Используйте эту услугу для автоматического заполнения уведомления об упрощенной системе налогообложения с использованием выбранного периода подачи; просто введите данные вашего ООО в форму и заполните всю документацию, необходимую для подачи в ГНИ. Это бесплатно. Заполните форму.

- Скачайте пустой бланк и заполните его в формате XLS, 384 кб

- Скачайте и распечатайте пустой бланк и заполните его в PDF, 1,2 МБ

2. Как правильно заполнить уведомление

Формы UST Transition могут быть заполнены вручную или с помощью компьютера. Бланк состоит из страниц, на которых информация вносится в соответствии с пунктами.

Стоит обратить внимание на некоторые особенности при заполнении данных в документе при создании ООО.

- У неучреждаемых компаний эти элементы еще отсутствуют, оставляя пробелы в полях НДС и КППИ.

- При выборе кода налогового органа укажите надпись, с которой осуществляется регистрация по юридическому адресу компании.

- Пункт ‘Функция налогоплательщика’ отмечен как ‘1’. Это означает, что при регистрации вы выбрали льготный режим. Если вы зарегистрируетесь позже, выбор кода будет другим.

- Поля, относящиеся к названию компании, должны быть правильно заполнены в данных статьи об ассоциации.

- Выберите код — значение ‘2’ — для перехода на упрощенную систему налогообложения в случае, если вместе с регистрационным документом будет отправлено уведомление.

- В следующем пункте укажите выбранный налог (вариант расчета налога) — укажите ‘1’, если вы платите налог с разницы между доходами и расходами, ‘2’, если вы платите налог с доходов.

- Пункт ‘Year filed’ может вызвать вопросы при регистрации на большую дату. Обратите внимание, что это поле относится к году подачи декларации, а не к рекомендуемому году.

- Поскольку организация новая, то в следующем поле не регистрируется информация об остаточной стоимости и доходах организации. Они будут дополнены только в случае перевода действующей компании на УСН по другому режиму (в этом случае доходы и остаточная стоимость основных средств определяют право на применение УСН).

- Для информации о заявителе выбирается код «1», если документ подается лицом, ответственным за компанию, или код «2», если заявление подается представителем. Далее указывается имя заявителя.

- Документ подписывается тем, кто подает уведомление.

- Поле подтверждения подтверждения необходимо заполнять только в том случае, если уведомление подается по доверенности.

- Остальные поля предназначены для аудитора Федеральной налоговой службы, ответственного за прием документа.

3. Как подать документ в процессе регистрации ООО

Отправка уведомления как часть вашего пакета документов на 2025 год возможна несколькими способами

- Электронно (в этом случае ООО не платит государственный налог)

- По электронной почте или с курьером

- Непосредственно в печатном виде

Если вы решили обратиться непосредственно в Федеральную налоговую службу, вам необходимо заполнить как минимум два комплекта заявлений (для московской проверки требуется три копии). Обратите внимание, что инспектор получит одно из уведомлений и вернет его вам — вы должны сохранить этот документ — чтобы помочь вам, если у Федеральной налоговой службы возникнет спор о вашем льготном режиме.

Способ подачи имеет важное значение для определения стоимости создания ООО. Само уведомление не облагается таможенными пошлинами, но компания несет ответственность за расходы по доставке всего пакета документов, включая уведомление, поскольку оно является депозитом для создания ООО. Например, если печатные документы подаются в Федеральную налоговую службу, необходимо оплатить государственную пошлину в размере 4 000 рублей.

Для подачи индивидуальных электронных документов необходимо выпустить ЭЦП, приобрести ваучер и лицензию на криптографическую программу. За подачу объявлений о листинге и других документов через наш сервис плата не взимается. Наша служба является бесплатной.

Примечание: Этот документ не зря называется «уведомлением»: вам не нужно ждать, пока ФНС утвердит статус или налоговые органы вернут результаты проверки; в 2025 году ФНС не будет присылать подтверждение того, что ООО подпадает под упрощенный налоговый режим.

В некоторых случаях неправильное заполнение уведомления об упрощенной системе налогообложения может привести к значительным расходам. Например, ФНС может отказать в приеме документа из-за неправильного кода налогового органа. Организация не получает уведомление, и корпоративный налог автоматически рассчитывается на основе ЕСН, а НДС подлежит уплате.

После первого отчетного периода, когда выясняется применимый налоговый режим, срок подачи уведомления уже прошел, и компания может работать с IACS до конца года, чтобы повторно отправить уведомление. Наш сервис помогает избежать такой ситуации — мы оформляем документы правильно, в соответствии со всеми правилами и требованиями Федеральной налоговой службы!

1. Образец уведомления о переходе на УСН для ИП

Уведомление о переходе на упрощенную систему налогообложения путем регистрации в качестве индивидуального предпринимателя

Пример заявления о переходе на упрощенное налогообложение путем регистрации индивидуального предпринимателя — Форма уведомления.

- Указать данные автоматически в форме для создания уведомления, скачать уже заполненное заявление о переходе на упрощенную систему налогообложения и все необходимые документы для регистрации ИП в ФНС для создания уведомления

- Скачать и вручную заполнить форму уведомления о переходе на упрощенную систему налогообложения на компьютере XLS 384 кб

- Скачать форму уведомления о переходе на упрощенную систему налогообложения в печатном и рукописном формате PDF, 1. 2 MB печатный и рукописный формат PDF

Если вы решили применять упрощенный налоговый режим, вы можете уведомить инспекцию при регистрации в качестве индивидуального предпринимателя или в течение 30 дней после регистрации. В обоих случаях специальный налоговый режим применяется с даты регистрации.

Если вы упустили возможность применять упрощенный налоговый режим с момента регистрации, то перейти на «упрощенку» вы сможете только с начала следующего года. Уведомление должно быть подано до 31 декабря текущего года.

Независимо от срока подачи уведомления используется одна и та же форма 26.2-1 (от 2 ноября 2012 г. n МММ-7-3/829@). Факт, что в зависимости от времени подачи необходимо заполнить разные формы.

2. Правила заполнения заявления на УСН

Упрощенное налоговое уведомление состоит из листа. Его можно заполнить вручную, используя черный клей и элегантный шрифт.18 Заполнить уведомление на компьютере можно с помощью шрифта Courier New с высотой шрифта 18. Вам нужно заполнить поля только надписями.

Помните, что каждая рамка должна содержать только одну букву, цифру или символ. Ошибки, исправления и опечатки не допускаются — они являются основанием для отказа в принятии уведомления.

СПЕЦИАЛИЗАЦИИ ДЛЯ ЗАПОЛНЕНИЯ ОБЛАСТЕЙ УВЕДОМЛЕНИЯ ОБ УПРОЩЕННОМ НАЛОГООБЛОЖЕНИИ, В СООТВЕТСТВИИ С ФОРМОЙ 26.2-1:.

НДС — должны быть удовлетворены, если вы Даже если вы его получили, но потеряли, его все равно нужно заполнить; идентификатор НДС можно найти на сайте ФНС. Это поле пустое, только если вы никогда не получали НДС; после регистрации в ИП вы автоматически получите ИНН и это обязательно.

КПП в ИП не дополняется. Это поле всегда оставляется пустым.

Код ФНС. Номер налоговой службы для раскрытия должен быть заполнен, но не зарегистрирован в ФНС, а важна территория, которая платит налог. Если есть сомнения, сама ФНС или сайт службы проинформируют вас.

Налогоплательщик. Напишите.

- ‘1’ и при отправке уведомления вместе с регистрационным документом.

- ‘2’ — в течение 30 дней после уведомления о регистрации; и

- ‘3’ — при переходе с другого налогового режима на упрощенный.

Все имена и фамилии должны быть написаны прописными буквами. Первая строка — фамилия, вторая — имя, третья — фамилия.

При переходе на упрощенный режим налогообложения выберите.

- ‘1’, если вы переходите на упрощенный режим налогообложения со следующего года после перехода с другого режима.

- ‘2’, переходя на упрощенный режим налогообложения с момента регистрации ИП (если заявление подается в течение 30 дней с момента регистрации, необходимо написать ‘2’); и

- ‘3’, после перехода с единого налога на выплачиваемый доход.

Налогооблагаемые:.

- «1» — доход,.

- Налогообложению подлежат: «1» — доходы, «2» — расходы с доходов.

Год подачи уведомления. Укажите текущий год, за который вы подаете заявление (не тот, за который вы хотите подать заявление).

Если уведомление было подано во время регистрации, следующие две строки заполнять не нужно. Эти поля дополняются только для тех, кто переходит с начала года на упрощенный режим налогообложения.

- О доходах, полученных за последние девять месяцев, указывается сумма дохода цифрами, в рублях по таксометру.

- В остаточной стоимости основных средств по данным бухгалтерского учета также пишется числовой элемент в рублях.

Приложите количество листов, если адвокат приложен к заявлению или его копия (доверенность или ее копия наклеивается на лист на странице 1).

Затем заполните только левую колонку.

- Лицо, подающее заявление:.

- ‘1’ — непосредственно индивидуальный предприниматель, имя не требуется, затем.

- ‘2’ — представитель, затем заполняется имя представителя, который должен иметь нотариальное представительство.

Правую колонку дополняют сотрудники Федеральной налоговой службы.

1. Подача заявления на УСН в момент регистрации ООО

Уведомление о переходе ООО на упрощенный режим налогообложения при регистрации

Пример формы заявления о переходе на упрощенный режим налогообложения при регистрации — подготовка уведомления

- Автоматически создайте уведомление Заполните информацию на бланке Скачайте уже заполненное уведомление о переходе на УСН и загрузите все необходимые документы для регистрации ООО в ФНС Создайте уведомление

- Скачайте шаблон Уведомления о переходе на упрощенную систему налогообложения и введите его вручную на компьютере XLS, 384 КБ

- Скачать печатный и рукописный варианты декларации о переходе на упрощенную систему налогообложения PDF, 1. 2 MB

Если при регистрации общества с ограниченной ответственностью вы подали заявление о переходе на упрощенную систему налогообложения, вы сможете использовать упрощенную систему налогообложения с первого дня работы. Нет необходимости ждать ответа от Федеральной налоговой службы. Переход на этот специальный налоговый режим осуществляется на основании уведомления.

Рекомендации по заполнению форм при переходе на упрощенный налоговый режим одновременно с регистрацией ООО:.

- Вам не нужно вводить данные ИНН и КПП. Ваша компания еще не имеет таких требований.

- Следуйте указаниям по оценке регистрации на сайте ФНС и заполните налоговый код. Примечание: Регистрирующая ФНС не обязательно совпадает с местной ФНС.

- Атрибуты налогоплательщика: введите код ‘1’, чтобы указать подачу заявления при регистрации компании.

- Укажите точное название организации, как оно указано в уставе.

- Код перехода на упрощенный налоговый режим: заполните код «2» после слова. Этот код означает, что при регистрации применяется упрощенная система налогообложения.

- Код налога: заполните код ‘1’ (6%), если выбрана прибыль, или ‘2’, если затраты минус себестоимость — 15%’.

- Год подачи уведомления.

- Полученный доход: оставьте пустым.

- Остаточная стоимость: оставьте пустым.

- Данные заявителя: напишите ‘1’ для лица, ответственного за компанию, ‘2’ для дилера и заполните имя. Помните, что представитель должен иметь нотариальную доверенность.

- Имя доверенного лица дилера: укажите здесь данные доверенного лица, только если документ был подан дилером.

2. Подача уведомления об УСН в течение 30 дней с открытия ООО

3. Уведомление на применение УСН со следующего года

Как оформить в 1С

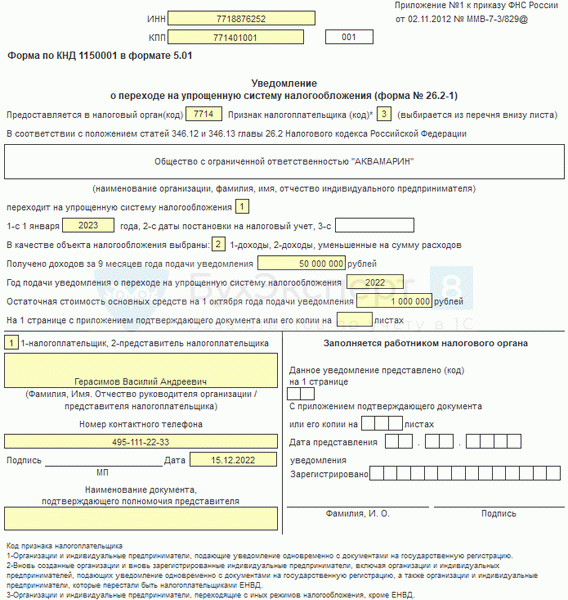

- доход за период 9 месяцев — 50 000 000 рублей; — остаточная стоимость основных средств — 1 000 000 руб.

- остаточная стоимость основных средств — 1 000 000 рублей.

Отчеты — Уведомления, сообщения и приложения — Кнопка Новый — Папка УСН — Переход на упрощенную систему налогообложения В разделе Переход на упрощенную систему налогообложения создайте уведомление о переходе на упрощенную систему налогообложения.

Часть данных, имеющихся в базе, заполняется автоматически. Оставшуюся информацию необходимо ввести вручную.

Процесс заполнения заявления на участие в программе :

- ИНН / КПП — автоматически заполняется из карточки организации.

- Представление в налоговые органы (код) — код налоговой инспекции по месту нахождения организации (индивидуального предпринимателя) вводится автоматически из карточки организации, и

- Атрибуты налогоплательщика (коды) — вручную выбираются соответствующие атрибуты из закрытого списка:

- Переход на упрощенную систему налогообложения — код даты перехода на упрощенную систему налогообложения выбирается вручную из закрытого списка:

- 1 — с 1 января — год, в котором введена упрощенная система налогообложения. Введите вручную, если выбран код перехода 1.

- 3 — Дата начала — дата, когда организация (индивидуальный предприниматель) перестала быть плательщиком ЕНВД, вводится вручную при выборе кода перехода в УСН3, но

- Выбран объект налогообложения — объект налогообложения, выбирается вручную из закрытого списка:

- Доходы, полученные за девять месяцев отчетного года — вводится вручную, сумма доходов, полученных за девять месяцев года (без учета ИП и вновь созданных организаций). Рассчитывается в соответствии с правилами по налогу на прибыль и не может превышать 141,4 млн рублей в 2022 году (ст. 346.12, п. 2 ФЗ РФ).

Предельный размер дохода рассчитывается в размере 112 500 000 рублей. * Коэффициент-дефлятор; согласно письму Минфина N 03-11-06/2/95943 от 26 ноября 2021 года, для расчета лимита на 2022 год используется коэффициент на 2025 год — 1. 257.

Сохранение, проверка и отправка уведомления

Проверки — Нажмите кнопку Проверить, чтобы проверить следующее.

- Заполненность формы (выгружается) — обязательно!!! ;

- Соответствие (интернет) форме с помощью 1С-Отчетности.

Заполненные уведомления могут быть

- Выгрузить в формате xml для передачи в инспекцию.

- Для передачи из программы (при условии подключения сервиса «1С-Отчетность») выберите

- [Нажать Печать — Просмотреть форму — Сохранить для печати или сохранения в файл.