- 2. Безопасная доля вычетов по НДС по России и по субъектам РФ [ 1 ]

- (на 01.08.2022)

- 3. Как рассчитать долю вычета НДС по налоговой декларации?

- Советуем прочитать

- Как перенести вычет по НДС на будущие периоды? >

- Обсудить

- Реклама

- Как перенести налоговый вычет по НДС

- Какие вычеты нельзя переносить на другой период

- Вычеты партнёров

- Как рассчитать налоговую нагрузку по НДС

- Сумма вычетов / Общая сумма начисленного НДС х 100%

- Пояснение низкой налоговой нагрузки по НДС для ИФНС

- Как свериться с безопасными лимитами налоговиков.

- Что ответить на требование инспекторов.

2. Безопасная доля вычетов по НДС по России и по субъектам РФ [ 1 ]

(на 01.08.2022)

| Российская Федерация. | 90. 88% Российская Федерация — 90. 88% Российская Федерация — 90. 88% Российская Федерация — 90. 88% Российская Федерация |

| В том числе. | |

| Центральный федеральный округ | 93. 17%. |

| Белгород. | 89. 80% |

| Брянская область | 88. 18% Владивосток |

| Владимир. | 85. 12% Владивостокская область |

| Воронежская область | 90.94% Иваново |

| Иваново | 91. 39% Иваново |

| Калужская область | 89. 16% Калужская область |

| Кострома | 86,27% Курская область |

| Курская область | 91,26% Курская область |

| Липецкая область | 109,68% Липецкая область |

| Московская область | 90. 10% Орел |

| Орловская область | 91. 17% Орловская область |

| Рязанская область. | 85. 66%. |

| Смоленская область | 95.36% Смоленская область |

| Тамбовская область | 92,94% Тверская область |

| Тверская область | 90. 76% Тверская область |

| Тульская область | 95. 80% тверская область |

| Область Ярослав. | 83. 15 процентов |

| Москва. | 94. 24 процента |

| Северо-Западный федеральный округ | 97. 48% |

| Республика Карелия | 87. 68 процентов |

| Общины. | 74. 29 процентов |

| Архангельский район | 89. 71%. |

| Волдинский район | 98. 98 процентов |

| Калининградская область | 79. 17%. |

| Ленинградская область | 101. 24%. |

| Район Марманка | 144. 26%. |

| Новгородская область | 96. 52% |

| Псковская область | 92. 92 процента |

| Санкт-Петербург. | 97. 92 процента |

| Ненецкий автономный округ | |

| Северо-Кавказский федеральный округ | 88. 84 процента |

| Республика Дагестан. | 85. 12% Владивостокская область |

| Республика Ингушетия | 90. 01% Республика |

| Республика Камбардино-Балкария | 89. 41% Республика |

| Республика Калатай Тороси | 88. 52% Республика |

| Республика Северная Осетия Алания | 88. 65% Республика |

| Чеченская Республика. | 95. 95% Республика |

| Ставруполи | 88. 21 процент |

| Южный федеральный округ. | 92. 33 процента |

| Республика Анцилла (Античная) | 83. 17 процентов |

| Республика Каримкия | 62. 01% (Антикянская Республика) |

| Краснодар. | 92,94% Тверская область |

| Астраханская область. | 76. 22% |

| Волгоградская область | 83. 65% Волгоградская область |

| Ростовская область | 98. 35% |

| Республика Крым | 86. 14%. |

| Уважают. | 83. 88% |

| Федеральный Приволжский округ. | 85. 70 процентов |

| Республика Басколтан. | 95. 42% Республика |

| Республика Мариэль. | 86. 20%. |

| Демократия Молдовы. | 89. 49% |

| (Республика Татарстан) | 89. 21% (Республика Татарстан) |

| Республика ундемур | 77. 92 процента |

| Чувашская Республика | 85. 08% (Республика Татарстан) |

| Кировский район | 88. 16% Нижегородский район |

| Нижегородский район | 87,93% Республика |

| Оренбург | 69. 93% |

| Пенза | 88,36% Пензенская |

| Пермский район | 72. 76 процентов |

| Самарская область | 80. 11% Саратовская область |

| Саратовская область | 88,57% Саратовская область |

| Ульяновская область | 91. 67% Федеральный Уральский округ |

| Федеральный Уральский округ | 76. 97% Федеральный Уральский округ |

| Курганская область | 85. 89% Федеральный Ульяновская область |

| свердловск. | 91. 15% Свердловская |

| Область. | 81. 65% свердловск |

| Челябинская область | 90. 40%. |

| Автономная область Канты — Манси — Угла | 57. 99% |

| Автономная Ямалоненецкая область | 58. 09% Автономный |

| Сибирский федеральный округ | 87. 51% Автономный |

| Республика Алтай. | 94. 82% |

| Республика Чуба | 97. 12%. |

| Баит. | 95. 46% Республика |

| Алтай | 91. 02% |

| Красног. | 87. 63%, в |

| Иркутская область | 79. 17%. |

| Кемеровская область | 93. 08%. |

| Новосибирская область | 91. 74% |

| область ОМС | 82. 85% |

| Томская область | 75. 90 процентов |

| Дальневосточный федеральный округ | 100. 75 процентов |

| Демократия | 103. 27 процентов |

| Республика Саха (Якутия) | 90. 06% (Якутия) |

| Приморский край | 94. 78% Республика |

| Регион. | 95. 74%. |

| Амурская область | 116. 10 процентов |

| Камчатский край | 103. 76 процентов |

| Магаданская область | 127. 85 процентов |

| Сахалин | 111. 45% Сахалин |

| Забайкальский район | 110. 63%. |

| Еврейские автономные области | 113. 35%. |

| Тукотская автономная область. | 157. 73% |

3. Как рассчитать долю вычета НДС по налоговой декларации?

Тип может быть использован для расчета долевой доли на основании декларации по НДС

дв = НДС: НДС * 100%.

ДДС — доля вычетов по НДС за налоговый период, за который подается налоговая декларация, в

ТПДС- скидка НДС, отраженная в разделе 3, строка 190 «21. сумма налога к вычету в декларации по НДС (сумма цен, указанных в строках 120-185)», «

ТСП- Исчисленная сумма НДС, отраженная в разделе 3, строка 118 «11, рассчитанная по сумме налога в выписке по НДС (итог графы 5, строки 010-080, итог 105-115).

Для налогоплательщиков, применяющих ставку НДС 0%, в расчет также включаются данные разделов 4-6 выписки по НДС по этим операциям.

Пример.

Согласно реквизитам в декларации по НДС за квартал:.

Сумма налоговых вычетов составила 920 000 рублей (раздел 3 ведомости, стр. 190).

Сумма НДС к уплате составила 1 000 000 рублей (стр. 118 раздела 3 декларации).

Доля скидки по НДС за квартал составляет 92% (920: 1, 000 * 100%).

Советуем прочитать

Предел, установленный налоговым органом (ФНС РФ) для долей скидки по НДС по отношению к сумме разрешенного налога. Если налогоплательщик превышает установленную долю скидки по НДС, налоговые органы могут рассматривать налогоплательщика как потенциального объекта налоговой проверки. Косвенные налоги в соответствии с главой 21 «Налог на добавленную стоимость» Федерального налогового кодекса РФ (НК РФ).

Суммы НДС, уплаченные поставщику, уплачиваются при ввозе на территорию России таможенным органам или в иных аналогичных случаях, уменьшающих сумму НДС. Документ, выданный продавцом, служит основанием для покупателя заявить продавцу скидку по НДС.

Как перенести вычет по НДС на будущие периоды? >

В некоторых случаях налогоплательщик желает признать скидку по НДС, перенеся и отразив ее в учете не в текущем налоговом периоде, а в последующих налоговых периодах. Такая возможность прямо предусмотрена в пункте 1.1. 172 Налогового кодекса Российской Федерации (НК РФ), но должна применяться в соответствии со специальными правилами.

Обсудить

Реклама

@taxslov.ru — сложное — это просто! Данный сайт предназначен для общеобразовательных целей. Если вы хотите применить полученную информацию в реальной ситуации, вам следует обратиться к специалисту. Авторы и составители Taxslov.ru не несут ответственности за последствия использования опубликованных материалов.

Как перенести налоговый вычет по НДС

За некоторыми исключениями, налогоплательщики всегда могут воспользоваться своим правом на налоговый кредит в течение трех лет; трехлетний период начинается с даты выставления счета-фактуры на товары или услуги. Однако суммы, указанные в счете-фактуре, могут быть дробными, и счета-фактуры могут быть выставлены в разные отчетные периоды. Однако это не относится к налоговым вычетам по основным средствам, основным фондам и нематериальным активам.

Какие вычеты нельзя переносить на другой период

Налоговые вычеты по НДС в отношении коммерческих и производственных расходов, а также авансовых платежей и предоплаты могут быть заявлены только в текущем налоговом периоде. Если эти суммы не могут быть заявлены, а также в случае крайней необходимости, можно воспользоваться правом подать уточненную декларацию.

Чтобы перевести скидку, счет-фактура, по которому должна быть сделана скидка, должен быть зарегистрирован в квартальной книге покупок/продаж, запрашивающей возврат. Затем эта сумма должна быть зарегистрирована в декларации по НДС за период, за который необходимо запросить скидку.

Если скидку с одного счета-фактуры необходимо разбить на периоды, то этот же документ будет зарегистрирован в книге покупок/продаж за требуемый период, но только на сумму, которая будет заявлена в текущем квартале, а не на всю сумму.

Вычеты партнёров

Предположим, что ваша компания не превышает региональный контрольный порог и ФНС не имеет к вам претензий. Однако существует риск, что безопасная часть скидки по НДС, заявленная вашим контрагентом, превышает значительный лимит ФНС. Налоговые органы начнут проверять все операции и попросят предоставить копии документов.

Действительно, вам нужно будет ввести в своей компании правила контроля контрагентов. В этом случае на каждого контрагента создается досье с помощью специального сервиса, который собирает данные из разных источников. Доказать свою должную осмотрительность вы также можете, предъявив папку контрагенту при проверке ФНС.

Таким образом, безопасная часть скидки по НДС — это лишь одна из многих цен в налоговой декларации, которая может привлечь внимание ФНС. Чтобы избежать мук объяснительной, необходимо заранее убедиться, что часть налоговой скидки, по которой вы претендуете на возмещение, не превышает региональный лимит.

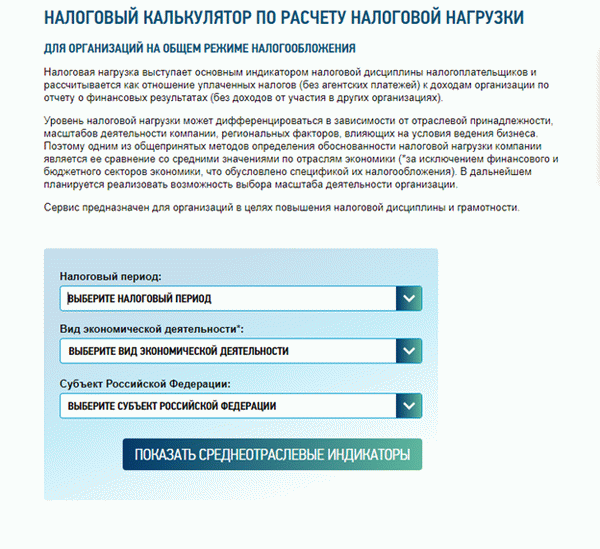

Как рассчитать налоговую нагрузку по НДС

Методология анализа и вид расчета заявленной налоговой нагрузки были приведены в Приложении 4 письма №. АС-4-2/12722 Федеральной налоговой службы от 17. 07. 2013 «О работе Комитета налоговых органов «Легализация налоговой базы», однако данное письмо утратило силу.

Приложение 2ММ-3-06/333@ Приказа ФНС РФ от 30 мая 2007 года устанавливает налоговую нагрузку в процентах от суммы налога, уплачиваемого по данным отчетности об обороте (выручке) ведомства. Однако Приказом не предусмотрен отдельный расчет налоговой нагрузки.

Рассчитать собственную налоговую нагрузку и сравнить ее со среднеотраслевой можно на сайте ФНС России с помощью сервиса «Налоговый калькулятор для расчета налоговой нагрузки». Подходит только для компаний, находящихся на общем режиме налогообложения. Вам необходимо определить интересующий год, вид экономической деятельности и составляющую РФ, и система выведет средние данные по НДС, налогу на прибыль и общей налоговой нагрузке.

Введя собственные данные, вы сможете сравнить свою налоговую нагрузку со среднеотраслевой.

В Приложении 3 Приказа Федеральной налоговой службы от 30 мая 2007 года также есть годовой отраслевой показатель ММ-3-06/333@@, но основанный на налоговой нагрузке, а не на отдельных налогах.

1C-WiseadVice применяет подход, основанный на оценке рисков. Мы всегда следим за тем, чтобы налоговая нагрузка не отклонялась от базовой цены более чем на 10 %. Это сводит риск налоговых проверок практически к нулю.

Налоговые органы гораздо больше интересуют такие показатели, как ставка дисконтирования, а не ставка налоговой нагрузки по НДС, которая рассчитывается по одному типу: ставка дисконтирования, которая рассчитывается по ставке налоговой нагрузки по НДС.

Сумма вычетов / Общая сумма начисленного НДС х 100%

Согласно концепции системы налогового аудита o n-Spot, если ставка дисконтирования за 12-месячный период превышает 89%, налогоплательщик находится в группе риска и является кандидатом на проведение аудита o n-Spot.

Пример.

По данным четырех квартальных отчетов компании, сумма НДС составляет 3 млн рублей, а сумма скидки — 2,9 млн рублей. Доля скидки: 2. 9 / 3 x 100 = 96. 67%.

Это очень высокий процент, превышающий безопасный предел, и компания должна быть готова к вопросам и контролю.

Безопасный процент скидки 89% — это национальный стандарт. В регионах России безопасный процент доли может отличаться.

Федеральная налоговая служба регулярно публикует на своем сайте подробную информацию о региональных отчетах 1-НДФЛ. Чтобы рассчитать среднюю ставку скидки для региона, возьмите строку 210 (скидка по НДС), разделите ее на строку 110 (сумма налога) и умножьте на 100.

#Совет от 1с-wiseadvice

Перед подачей следующей декларации по НДС рассчитайте ставку скидки для этой декларации и сравните ее с региональными процентами в отчете1 по НДС. Если ставка скидки выше средней, подумайте, как объяснить это налоговому аудитору. Отложите часть скидки на более поздний период, если вы не хотите привлекать к ней внимание.

Пояснение низкой налоговой нагрузки по НДС для ИФНС

Если у вас более высокая доля вычетов по НДС — это еще не правонарушение и не является основанием для доначисления налога и наложения штрафа на компанию. Однако это сигнал для налоговых органов обратить внимание на компанию и выяснить, использует ли она агрессивные и незаконные методы оптимизации НДС или является звеном в цепи отмывания денег. Скорее всего, вас попросят дать объяснения или вызовут в Комиссию по расследованию.

Если у вас реальный бизнес и вам нечего скрывать, ваша задача — доказать налоговым органам, что вы не делаете ничего незаконного и что для более высокой скидки по НДС есть веские причины.

Причины для низких скидок по НДС включают

- Организация закупает большое количество товаров в конце квартала, и реализация этих товаров ожидается в следующем квартале или позже.

- Компания приобретает дорогостоящее оборудование, и скидка на стоимость этого оборудования покрывает «исходящий» НДС.

- Сезонность бизнеса привела к снижению продаж, но стоимость ведения бизнеса осталась прежней.

- Поставщикам пришлось повысить цены на сырье и снизить отпускные цены за счет снижения отпускных цен.

- Компания только начинает свою деятельность, продажи продукции еще не налажены, и существуют затраты на покупку оборудования, сырья и т.д. — Их много.

Объяснение низкой налоговой нагрузки по НДС может выглядеть следующим образом.

В ответ на Ваш вопрос.2147 от 11 апреля 2019 года ООО «Успех» сообщает следующее, так как уточняло высокую льготную ставку НДС в третьем квартале 2019 года.

В июле 2019 года компания приобрела 1, 560, 000 новых фрикционных устройств, в том числе 260, 000 фрикционных НДС. В заявлении за соответствующий период требуется скидка на такое оборудование. В то же время сезон летних отпусков привел к снижению продаж в третьем квартале 2019 года на 43% по сравнению с предыдущим кварталом.

Это обеспечило 93%-ную долю скидки на НДС; в четвертом квартале 2019 года ожидается рост продаж в среднем на 50%. Это, в сочетании с отсутствием большого рынка, приводит к снижению скидок и повышению НДС.

- Договор с поставщиком оборудования № ____________

- Копия команды на начало работы с оборудованием номер: _____________

- Копии счетов-фактур от поставщиков — отчеты об объемах продаж за третий квартал 2019 года.

Когда речь заходит о налоговом бремени, бизнесмены оказываются между двумя сторонами. С одной стороны, есть физическое желание оптимизировать платежи и минимизировать налоговую нагрузку. С другой стороны, даже законные средства быстро ставят перед налоговыми органами цели, как только компаниям удается сэкономить больше.

Быть ниже среднего оказывается опасно, и приходится быть «как все».

Более того, эксперты 1C-WiseadVice знают, как эффективно и безопасно снизить ваше налоговое бремя. Наши налоговые юристы имеют многолетний опыт работы в сфере НДС, поэтому они способны увидеть проблему глазами налогоплательщика и предложить решения, которые не привлекут внимания налоговых органов.

Мы обрабатываем методы оптимизации с учетом особенностей вашего бизнеса и предоставляем вам безопасные варианты. Они также знают, как правильно отбиться от подозрений, если налоговые органы задают вопросы.

Как свериться с безопасными лимитами налоговиков.

Рассчитайте учетную ставку НДС, заявленную в декларации за четвертый квартал. Для этого разделите общую сумму скидки на общую сумму налога, исчисленную за квартал. Используйте вид:.

Ставка скидки = Скидка (стр. 190 раздел 3): все начисления НДС (стр. 118 раздел 3) х 100%.

Включить в расчет ставки скидки. Сравните полученный результат с безопасным пределом, установленным ФНС в регионе, в котором работает учреждение. Пример.

Предприятие работает в Тульской области и платит НДС по ставке 20%. В отчете за четвертый квартал у него была следующая информация.

-НДС НАЧИСЛЕН — 1 000 000 рублей (стр. 118, раздел 3); и

— сумма скидки — 950, 000 рублей (стр. 190 раздел 3).

Процент скидки в четвертом квартале составил 95% (950, 000 рублей: 1, 000, 000 рублей х 100%). Удельный вес организаций, превысивших региональный безопасный предел в четвертом квартале — 92,1%. В третьем квартале у инспекторов не было сомнений в отношении компании. Более того, порог превышен на 96,2%.

Что ответить на требование инспекторов.

Если процент скидки компании превышает безопасный предел, следует ожидать требования от камеральных проверок. В этом случае налоговые органы предлагают вариант прояснить ситуацию или подать уточнение. Это означает удаление чрезмерных скидок из декларации.

Модель. Как объяснить аудитору высокий процент скидок.

Не игнорируйте такие запросы. Имейте в виду, что вы не обязаны представлять разъяснения. Безопаснее просто объяснить инспектору, почему ваш орган превысил лимиты. Это может быть прекращение деятельности, ликвидация постоянного клиента, расходы осуществляются, но доходов еще нет, строительство или начало небольшого нового проекта.

Если скидка настолько велика, что вы не желаете объяснять ее налоговым органам, у вас есть возможность убежать от нее. Вы можете подать уточненную налоговую декларацию и перенести часть скидки на четвертый квартал.