- Сроки

- Штрафы

- Образец заполнения бланка счета-фактуры на аванс

- Регистрация авансов в книгах продаж и покупок

- Правила заполнения книги продаж

- Коды видов операций

- Ошибки

- Расторжение сделки и возврат аванса

- Оформление счета-фактуры на аванс поставщиком

- Как покупателю следует заполнить книгу покупок

- Учет облагаемых и необлагаемых НДС операций покупателем

- Делаем первоначальные настройки программы 1С 8.3

Продавец проводит розыгрыш только после получения задатка от покупателя. Копия для себя и копия для покупателя.

Продавец регистрирует счет-фактуру на аванс в книге продаж, а покупатель — в книге покупок.

Если авансов много, то на каждый из них должна быть составлена отдельная документация.

Продавец должен выставить покупателю счет на аванс, а покупатель должен выставить счет на аванс продавцу. Четко проверьте, указано ли в условиях договора время доставки документа. Если нет, попросите продавца указать его. В противном случае вы не будете иметь права на скидку НДС.

Сроки

Задаток должен быть выдан не позднее чем через пять дней после получения аванса. В первый рабочий день, если последний день срока приходится на выходной или праздник.

Например, если аванс получен 15 числа месяца, а услуги оказываются 30 числа того же месяца, то счет-фактура должен быть выставлен как при получении аванса, так и при отгрузке услуг на этот аванс.

Налоговые органы поясняют: если аванс получен в одном налоговом периоде, например, 31 декабря, а отгрузка произведена в другом (например, 2 января), продавец должен выставить покупателю счет-фактуру на аванс в течение пяти календарных дней.

Затем продавец регистрирует счет-фактуру в книге продаж четвертого квартала, а выставленный счет-фактуру — в книге продаж первого квартала.

Счет-фактура на аванс может быть выставлен, если аванс и груз внесены в течение пяти календарных дней после друг друга в одном и том же квартале.

Штрафы

Отсутствие документации может считаться серьезным нарушением правил учета доходов, расходов и статей налога.

Если продавец не выставляет счет-фактуру по НДС на задаток в течение квартала, штраф составит 10 000 фрикций или 30 000 фрикций в течение не более двух кварталов.

Сумма не зависит от количества счетов-фактур (одного или нескольких), которые продавец не смог представить.

Отсутствие документации может привести к занижению продавцом базы по НДС. В этом случае штраф составит 20% от суммы неуплаченного налога, но не менее 40 000 рублей.

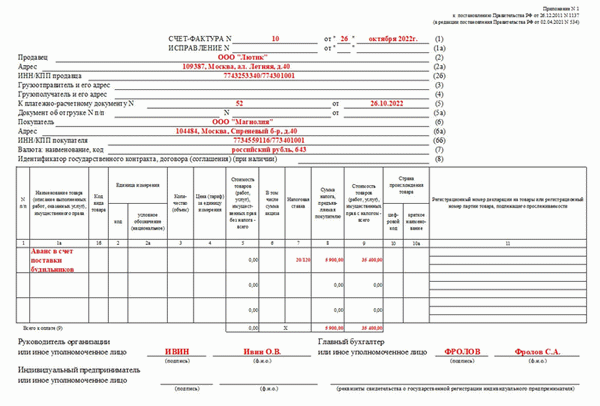

Образец заполнения бланка счета-фактуры на аванс

Регистрация авансов в книгах продаж и покупок

Авансовый счет-фактура позволяет обеим сторонам сделки (продавцу и покупателю) заявить вычеты по НДС. Покупатель может заявить вычет НДС при оплате цены, а продавец может заявить вычет НДС по отгрузке на полученный аванс.

Правила заполнения книги продаж

Продавец. Счет-фактура на аванс должен быть зарегистрирован в книге продаж, включая код операции (KVO). Продавец регистрируется с кодом 02 за период, в котором был получен аванс.

В графе 11 указывается номер чека на предоплату, графы 4-6, 14-16 и 19 пустые.

После отгрузки товара продавец должен выставить обычный счет-фактуру и внести его в книгу продаж с кодом 01.

Покупатель. Если покупатель ранее принял задаток в счет аванса и принял к вычету НДС по книге покупок, то НДС, ранее принятый к вычету по авансу, следует восстановить, чтобы вычет налога не был удвоен. Для этого сделайте документальные записи в книге продаж по коду 21.

Эта регистрация должна происходить в период отгрузки, а не в момент внесения аванса.

Коды видов операций

Чтобы избежать ошибок при заполнении форм продаж и книги покупок, согласуйте коды для типа сделки.

КВО 01 — счет-фактура на отгрузку товаров (работ, услуг); и

КВО 02 — когда поставщик регистрирует счет-фактуру на задаток от покупателя, покупатель декларирует счет-фактуру от продавца на задаток.

Мы 21-Покупатель декларирует, когда НДС задатка восстановлен.

Мы 22-Декларируем, когда поставщик снимает НДС с аванса или возвращает задаток покупателю в связи с расторжением или изменением договора.

Ошибки

Штрафы за ошибки в счетах-фактурах на задаток не предусмотрены, но налоговые органы могут отказать покупателю в скидке НДС.

- Покупатель не восстанавливает НДС, уплаченный авансом в счет будущих поставок.

- Поставщик требует скидку, а не исчисляет сумму НДС с аванса.

- Ошибки в суммах и ставках налога. В этом случае налоговая служба отказывает в вычете. Однако если допущена ошибка, которая не мешает продавцу и покупателю назвать товар и стоимость, налоговая служба посчитает эти ошибки неразрывными и выдаст скидку.

Расторжение сделки и возврат аванса

Если покупатель и продавец сообщают о договоре, по которому ранее был передан задаток, продавец возвращает задаток покупателю.

Энергия продавца. В книге покупок счет-фактуру на задаток запишите под кодом 22. В графе 7 книги покупок указываются реквизиты документов, подтверждающих возврат аванса покупателю. После этого продавец может заявить к вычету НДС, возникший при получении аванса.

Чтобы вычесть этот налог, счет-фактура должен быть внесен в книгу покупок после ввода всех корректировок по возврату в течение одного года.

Действия, которые должен предпринять покупатель. Если аванс был принят к вычету, НДС должен быть возвращен в бюджет. Счет-фактуру по НДС на аванс занесите в книгу продаж под кодом типа 21.

Налогоплательщики не имеют права заявлять вычет в течение трех лет. Вычеты по НДС с «аванса» заявляются в том налоговом периоде, в котором выполняются соответствующие условия. Налоговый кодекс не предусматривает возврат авансовых платежей покупателю без изменения условий договора или его расторжения.

Оформление счета-фактуры на аванс поставщиком

Согласно пункту 3 статьи 168 Закона о бухгалтерском учете, счета-фактуры на предоплату должны быть выставлены в течение пяти дней после получения предоплаты от поставщика. Необходимо подготовить два экземпляра документа, один экземпляр отправить покупателю, а второй внести в книгу продаж.

Все это кажется довольно простым. Однако бухгалтеры часто допускают досадные ошибки при подготовке счетов на предоплату.

Первая из них — это непредставление документации каждый раз, когда авансовый платеж поступает от покупателя в течение определенного периода времени. Иногда бухгалтеры считают, что они могут выставлять счет-фактуру раз в месяц или квартал на общую сумму, полученную от покупателя в качестве авансового платежа. Однако это неверно.

На каждую полученную сумму в течение пяти дней с момента получения должен быть выставлен отдельный счет-фактура.

Другая распространенная ошибка — непредставление счетов-фактур на авансовые платежи, когда отгрузки производятся в том же квартале. Согласно статьям 168 и 169 Налогового кодекса, «авансовые» счета-фактуры должны быть выставлены в течение пяти дней после получения аванса, а счета-фактуры «по отгрузке» — в тот же срок после отгрузки.

Кстати, есть разъяснение Минфина (12. 101010101010. 03-07-14/99, 03-07-15/39, 10 декабря 2011 г.), если командировка осуществляется в течение пяти дней.

получения авансовых платежей. Выставлять счета-фактуры на авансы в этом случае сотрудникам не нужно. Достаточно документального подтверждения при отгрузке.

В то же время в письме ФНС (КЕ-3-3/354@ от 10 марта 2011 г., от 15 января 201011 г.) выражена противоположная позиция. Таким образом, и в горе и в радости, многие бухгалтеры предпочитают устанавливать предоплату, если между получением и отгрузкой не проходит более пяти дней.

Как покупателю следует заполнить книгу покупок

Счет-фактура является очень важным документом для покупателя. Входной НДС может быть принят к вычету только при его наличии, правильном заполнении и регистрации.

После того как аванс уплачен и поставщик получил счет-фактуру, документ необходимо зарегистрировать в книге покупок. Это необходимо сделать в том квартале, в котором был уплачен задаток. Графы 4, 6, 8, 9 и графы 10-12 не должны заполняться, а в графе 7 указываются данные об авансовом платеже.

При получении счета-фактуры на аванс НДС, уплаченный авансом, может быть затребован в качестве скидки. Однако он не может этого сделать, а может подождать до завершения отгрузки. Однако если выбран первый вариант, необходимо восстановить НДС, ранее вычтенный по счету-фактуре «Инкорбус».

Это должно быть сделано в течение периода, в котором были выполнены товары, работы или услуги, за которые был получен и санкционирован аванс. Если НДС с аванса не заявлен как скидка, то восстанавливать нечего.

Если вы получаете счет-фактуру на доставку, вы также должны зарегистрировать его в книге покупок. Это можно сделать после рассмотрения полученных товаров, заданий или услуг. Однако этот документ не обязательно регистрировать сразу.

Это можно сделать через три года после того, как товар был внесен в книгу. Этот вариант используется, если вы хотите принять к вычету входной НДС по этим товарам в одном из следующих кварталов.

Учет облагаемых и необлагаемых НДС операций покупателем

Контур. нормативно-правовая исследовательская система!

НДС должен быть заявлен отдельно по товарам, проектам и услугам, используемым для осуществления деятельности, как облагаемой, так и не облагаемой НДС. В пункте 4 статьи 170 Налогового кодекса, где закреплено это правило, ничего не говорится о необходимости применения такого подхода к авансам, перечисленным в счет поставки этих товаров. Поэтому авансы в этом случае должны быть зарегистрированы в книге покупок как общая сумма.

Общая сумма также может быть запрошена в качестве скидки.

Если товар, за который был перечислен аванс, получен, то вычтенный НДС должен быть восстановлен. Затем он должен быть индивидуально подотчетен. va t-субъект Акты, соответствующие месту, крайне необходимы. Остаток налога принимается к вычету для увеличения стоимости товара.

В заключение следует отметить еще одну возможность. Бухгалтеры допускают ошибки при вычете НДС по счетам-фактурам с предоплатой. Если вы всегда заявляете (или не заявляете) вычет НДС по предоплате, то процедура осуществляется автоматически.

Однако если вы применяете выборочный подход, то при каждом получении счета-фактуры на поставку вы должны проверять, был ли вычтен НДС с соответствующего аванса. В противном случае легко не заметить ошибки, и декларация по НДС не будет автоматически проверена налоговой инспекцией.

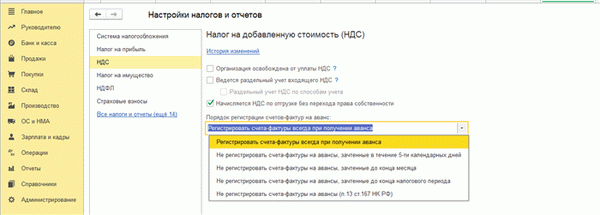

Делаем первоначальные настройки программы 1С 8.3

Посмотрите учетную политику компании на предмет наличия соответствующей системы налогообложения: осн.В разделе «Налоги и отчеты» на вкладке «НДС» программа выбирает различные варианты предыдущей регистрации счетов-фактур (рис. 1) (эта настройка необходима при работе в качестве продавца).

Вы можете не вводить счет-фактуру на депозит в 1С, если

- Депозит зачислен в течение 5 дней; или

- депозит проведен до конца месяца, и

- задаток зачислен до конца налогового периода.

Выбор одного из них — наше право.

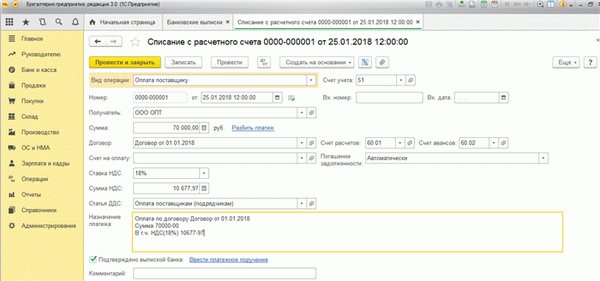

Рассмотрим возможность зачета авансов покупателя в счет выданных авансов.

Учет выданных авансов в 1с.

Возьмем, к примеру, ООО «Батте р-Кап» (мы), которое заключило договор на поставку товара с оптовой компанией ООО «Опт». По условиям договора поставщик оплачивает 70% поставщику. Затем товар забирается и производится окончательная оплата.

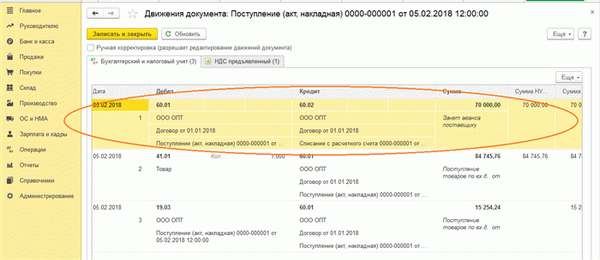

В БП 3. 0 нарисуйте состояние банка «Списания с расчетного счета» (рис. 2).

Обратите внимание на важные детали:.

- Тип транзакции «Оплата поставщику».

- договор (договор должен быть идентичен банковскому статусу при регистрации товара), ставку НДС, ставку налога на добавленную стоимость.

- ставка НДС

- Депозит должен быть автоматически зачтен в счет НДС (в исключительных случаях укажите другую цену), the

- Если документ должен иметь связь с авансовым счетом-фактурой поставщика и счетом 51, то наш пример — 62. 02. В противном случае авансовый счет-фактура в 1С не будет выставлен.

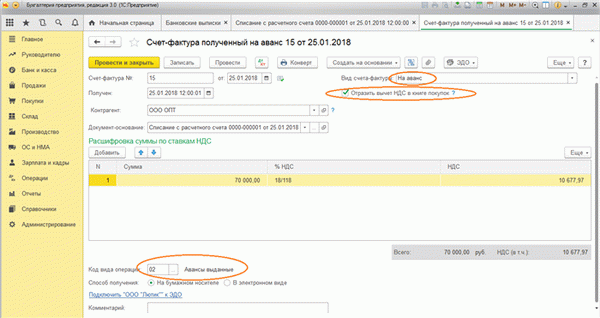

После оплаты ОПТ выписывает счет-фактуру на аванс. Он также должен быть описан в программе 1С (рис. 3).

На основании этого счета-фактуры вы имеете право принять к вычету НДС с аванса.

Благодаря флажку «Отразить вычеты НДС в книге покупок» счет-фактура автоматически включается в книгу покупок, а при проведении документа вы получаете бухгалтерскую запись, формируя счет 76. VA. Обратите внимание, что код типа транзакции 02 выставляется программой самостоятельно.

В следующем месяце ОПТ отправит товары. Он получает их в программе вместе с документом «Оприходование товаров» и регистрирует счет-фактуру. Счет учета контрагента не изменяется, а погашение задолженности выбирается «автоматически». Для документа ‘Поступление товаров’ должна быть получена открытка на отгрузку (Рисунок 4).

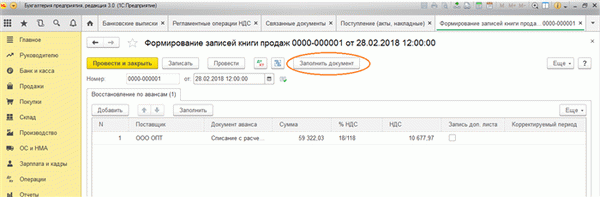

При записи документа ‘Организация записей книги продаж’ в феврале происходит автоматическое заполнение закладки ‘Восстановление НДС’ (Рисунок 5). .

Для визуализации окончательного платежа поставщику можно скопировать и вставить существующий документ «Выставление счетов из текущего счета», указав необходимую сумму.

Создайте книгу покупок, отражающую сумму вычетов НДС по коду предоплаты 02 и книгу продаж. Здесь отображается сумма НДС, установленная после получения товара с кодом печати 21.