- Реальная стоимость автомобиля, купленного в кредит

- Как купить автомобиль, если не хватает денег?

- Как работает автокредит?

- Плюсы и минусы автокредита

- Где можно оформить автокредит?

- Какие документы понадобятся для получения автокредита?

- Автокредит или потребительский, что лучше?

- Когда и как банк может отнять автомобиль, находящийся в залоге?

- Скидка на авто в обмен на страховку

- Обман в автосалонах при покупке машины

- Что делать для минимизации рисков при оформлении автокредитов?

- Говорит Дмитрий Мольков, директор по финансовым продуктам компании «Автоспеццентр».

- Что выгоднее?

- Цена.

- Можно без каско?

- Государство поможет?

- А что предлагают банки?

- Какие машины можно купить в кредит?

- Сколько платить?

- И еще два важных вопроса

- Об автокредите коротко

- Чем различаются кредиты?

- Автомобиль в кредит: нюансы и особенности

- Где ждать подвоха и как не попасть впросак?

- Уловки автосалонов

- Залог

- Страхование

- Всегда ли страхование обязательно?

- Как владелец транспортного средства может избежать невыплаченного страхового возмещения в случае возникновения страхового случая?

- Дорогое каско

- Комиссии и штрафные санкции

- Как рассчитать общую стоимость кредита?

- Почему знания общей стоимости кредита недостаточно для выбора кредита?

- Общие правила

- Легче получить кредит – сложнее выплатить

- Кому выгодны спецпредложения?

- Полезные советы

Период погашения автокредита обычно составляет от двух до пяти лет. Конечно, «более длинные» кредиты более интересны, поскольку ежемесячные выплаты по ним меньше. Однако финансовые обязательства растягиваются на очень долгий срок. Тем не менее, многие банки не запрещают досрочное погашение.

Страхование — еще один важный аспект. Автомобили, приобретенные в кредит, должны быть застрахованы на весь срок кредита, при этом учитывается полная стоимость автомобиля. Это означает, что даже если вы внесли 50% залога за покупку автомобиля, вам все равно придется оплатить полную стоимость машины.

А это в среднем 8-10% от стоимости вашего автомобиля. Например, годовой контракт на автомобиль Kia Rio стоит 1 237 долларов США. Это не подходит для многих покупателей.

Обязательное страхование автомобиля (в среднем по Москве 5148 рублей) также является необходимым условием для получения кредита. Дополнительные расходы по кредиту, такие как обеспечение сделки, комиссия за открытие счета, потеря долларов в рублях и наоборот, вознаграждение за перевод денег на счет автомобиля, составляют от 100 до 100-200 долларов США.

В большинстве случаев банк сотрудничает с определенной страховой компанией (в некоторых случаях банк и страховая компания принадлежат одной компании), и клиент не имеет права обратиться в другую компанию. Вы можете быть уверены, что они вас не подведут. Таким образом, такая незначительная сумма, как 12% за предоставление кредита, может вылиться в высокую сумму страхования автомобиля.

Заемщикам также может понадобиться страхование жизни. Это дополнительные расходы.

Страхование автомобиля осуществляется по программе «Автокаско». Это означает страхование от угона и ущерба. Вы не сможете защитить свой автомобиль от угона, если он не оборудован сигнализацией, соответствующей категории автомобиля.

Другими словами, вам придется потратить не менее 7-10 000 рублей сверху. А за всем остальным клиент вряд ли сможет обратиться к любому знакомому установщику. В большинстве случаев страховая компания приносит взаимную выгоду, руководство компании, с которой он давно работает.

Поэтому получить автомобиль в парикмахерской можно только в том случае, если вы оплатили залог, два страховых полиса, комиссию за оформление кредита и установку охранной системы. Если вы хотите выехать из салона с государственным номером, приготовьте дополнительно 100-250 долларов США (официальной регистрации в салоне нет, но сотрудник ГАИ сделает это в течение трех дней).

Еще одна приманка для покупателей автомобилей — кредит менее 0%. Не обольщайтесь — в отчете это делается не из любви к клиенту. На самом деле это обычная рассрочка платежей, и условия «процентного кредита» довольно жесткие.

Во-первых, покупатель должен сразу оплатить половину стоимости автомобиля. Во-вторых, на погашение долга должно уйти не более года. В то же время этот вид кредита выгоден банку, так как проценты выплачивает «Автосалон».

Автодилеры также зарабатывают деньги. Они зарабатывают на объемах продаж и завышенных затратах покупателя.

Реальная стоимость автомобиля, купленного в кредит

Ежемесячные выплаты по кредиту, включая проценты, не должны превышать 40-50% ежемесячного или совокупного семейного дохода заемщика. При сегодняшних ставках по автокредитам ежемесячные платежи могут составлять 2-3% от первоначальной стоимости автомобиля. Включая ежегодные расходы на страхование, автомобиль, купленный в кредит, будет стоить как минимум на треть дороже, чем автомобиль, купленный на собственные деньги.

Как купить автомобиль, если не хватает денег?

Возможны три варианта: первый — продолжать пользоваться общественным транспортом; второй — купить автомобиль «на свои средства» в рамках имеющегося бюджета; третий — приобрести автомобиль у ВТБ, на который распространяется страховой полис ВТБ. И, наконец, третий вариант — приобретение автомобиля за счет кредитных средств. Это автокредит.

Несмотря на ухудшение условий финансового рынка, банки и финансовые учреждения по-прежнему оформляют сделки по покупке автомобиля за счет кредитных средств.

В данном разделе рассматриваются преимущества и риски автокредитования. Другими словами, плюсы и минусы этих программ.

Во-первых, давайте дадим определение. Проще говоря, что такое автокредит? Поясним. Автокредит — это особый вид целевого автокредита, который берется специально для покупки автомобиля.

Какие автомобили можно приобрести в настоящее время с помощью автокредита в российском банке?

Как работает автокредит?

По сути, автокредит оформляется так же, как и любой другой кредит. Клиент подает заявку на получение кредита в банк. В случае одобрения он может использовать заемные средства для приобретения необходимых ему услуг или вещей.

В случае с автокредитами заемщик получает желаемого «железного коня». Процентная ставка, сумма взноса, срок, ежемесячная сумма и другие условия относятся к кредитному договору.

На сколько лет выдают автокредиты российские банки? Обычный срок — от одного до пяти лет. Максимальный срок — семь лет, но такой кредит нужно еще поискать.

Примечание: Несмотря на многочисленные заявления о том, что в качестве подтверждения гарантии банки сохраняют технический паспорт автомобиля (ПТС), это не всегда так. Автомобили не всегда признаются предметом залога.

- Они указываются в кредитных договорах и

- сохраняются в виде электронной подписи в папке клиента кредитной компании. Как только кредит выплачен, сигнал снимается.

Плюсы и минусы автокредита

Как и любая другая финансовая услуга, автокредит имеет свои преимущества и недостатки

- Быстрое рассмотрение. Автокредиты одобряются (или нет) в день подачи заявки.

- В большинстве случаев автомобиль выдается сразу после сделки. Это означает, что цель кредита выполняется практически сразу. В некоторых случаях, однако, вам придется подождать несколько дней или недель, если автомобиля нет в наличии. Но вот в чем ловушка: клиенту приходится ждать, пока кредит будет выдан.

- Обсудите этот момент с клиентом заранее. Если клиент не готов ждать, ему можно предложить другую модель или марку.

- Если он готов ждать, то выплата кредита будет отложена до даты получения автомобиля.

Можно получить кредит на новый или подержанный автомобиль. Однако для подержанных автомобилей банк выдвигает дополнительные условия

- Максимальный возраст автомобиля. Для иностранных автомобилей это обычно 10 лет, для отечественного производства — максимум пять лет.

- Не все марки автомобилей соответствуют условиям предоставления кредитов.

- Процентные ставки по таким предложениям могут быть выше, чем для более новых автомобилей.

- почти наверняка банк потребует страхование КАСКО, а это дополнительные расходы.

Но в любом случае все эти ограничения и условия должны быть четко оговорены в банке или автосалоне.

По сравнению с другими видами потребительских кредитов, автокредиты имеют только два специфических недостатка

- Автомобиль не может быть продан без согласия банка до полной выплаты долга; и

- Автомобиль закладывается в качестве обеспечения. Это означает, что кредитор может забрать автомобиль при наступлении определенных условий. Наиболее распространенной ситуацией является то, что человек перестал выплачивать кредит, и по кредиту образовалась задолженность.

Автомобиль, приобретенный на заемные деньги, выступает в качестве залога, даже если, как в случае с ВТБ, его залог не зарегистрирован юридически до тех пор, пока владелец не погасит кредит. До этого момента автомобиль можно свободно использовать, но нельзя продать без согласия банка.

По данным кредиторов, предоставляющих информацию в Национальное бюро кредитных историй (НБКИ), средний размер автокредитов (новые и подержанные автомобили) в сентябре 2022 года составил 1,15 млн руб. предыдущего месяца (1,19 млн дирхамов в августе 2022 года).

Однако по сравнению с февралем снижение среднего размера автокредитов составило 15,1% (февраль 2022 года — 1,35 млн. рублей), а по сравнению с аналогичным периодом прошлого года — 5,5% (сентябрь 2021 года — 1,21 млн. рублей).

На среднюю ситуацию с автокредитами повлияла государственная программа льготного автокредитования, которая была возобновлена правительством в июле 2022 года. Кроме того, по данным НБКИ, постепенно увеличивается доля кредитов на покупку подержанных автомобилей, что также влияет на средний размер автокредитов, двигаясь в сторону уменьшения.

Где можно оформить автокредит?

Как правило, кредиты можно оформить в двух местах

- В банках, и

- В автосалонах.

Когда кредитная программа выбрана в банке, клиент действует обычным образом. Подает заявку онлайн или лично в одном из отделений банка. Банк рассматривает заявку, принимает решение, заключает договор с заемщиком и перечисляет деньги продавцу.

Это важная особенность автокредитов. Деньги не выдаются на руки покупателю. Покупатель идет в автосалон с документами, подтверждающими заключение договора и перечисление денег и аванса.

Если покупатель сначала едет в автосалон, то кредит может быть оформлен там. В этом случае продавец от его имени связывается с банком, заполняет необходимые документы и делает запрос. В некоторых случаях в автосалоне может быть несколько представителей банков, из которых можно выбрать программу автокредитования.

Автокредит похож на другие финансовые продукты, подходящие для конкретной цели, а именно для покупки автомобиля.

Однако он имеет ряд весьма специфических особенностей, и вам следует внимательно изучить, что предлагает вам банк или автотрейдер (автокредит или обычный потребительский кредит), и выяснить, что вы предпочитаете для покупки автомобиля. Чтобы сориентироваться, имеет смысл обсудить ваше предложение с профессиональным юристом. Это поможет вам заметить ловушки (если таковые имеются) и даст полезные советы, как их избежать.

Какие документы понадобятся для получения автокредита?

Требования к списку документов, которые должен предоставить заемщик, желающий получить автокредит, у большинства банков схожи. Двумя обязательными документами являются

- Паспорт гражданина.

- Справка о доходах. Она может быть в виде справки 2НДФЛ или в других формах, которые зависят от конкретного банка.

Кроме того, заемщик должен заполнить чистый бланк, выданный банком или продавцом салона.

Однако список дополнительной документации достаточно обширен. В зависимости от конкретной кредитной организации и программы кредитования заемщику может потребоваться предоставить

- водительское удостоверение

- копию трудовой книжки; и

- дополнительное удостоверение личности (например, паспорт), а также

- номер социального страхования (СНИЛС).

В большинстве случаев водительское удостоверение не требуется. Как правило, банки-кредиторы и продавцы автомобилей не интересуются тем, что заемщик и покупатель делает с автомобилем. Ездит он на машине, сидит в ней или смотрит на нее издалека.

Автокредит или потребительский, что лучше?

Немыслимое бремя: как снять залог с автомобиля у нотариуса Закон предусматривает, что владелец заложенного автомобиля должен в течение трех дней внести изменения в реестр движимого имущества. Нотариус делает это на основании постановления суда. Подтверждение из банка не является основанием для внесения изменений.

Для покупки автомобиля не обязательно брать автокредит. Вы можете взять потребительский кредит, который не подпадает под действие закона.

В этом есть смысл — в отличие от автокредита, покупка автомобиля на деньги «классического» потребительского кредита не требует дополнительных затрат на его страхование.

Кроме того, поскольку автомобиль не обеспечен залогом, вы можете продать его по своему усмотрению в любое время в течение срока действия кредитного договора. Например, вы можете продать автомобиль и использовать вырученные средства для погашения кредита.

Однако банки считают необеспеченные потребительские кредиты более рискованной категорией. Это означает более высокие процентные ставки, на несколько процентных пунктов выше.

Кроме того, требования к финансовой состоятельности потенциальных заемщиков обычно более жесткие, а сроки кредитования короче. Потребительские кредиты обычно заключаются на два-три года, в то время как срок автокредитования может достигать семи лет (часто три-пять лет).

Следует также помнить, что автокредиты можно получить не только в банках, но и в СЗ, специализирующихся на страховании и продаже подержанных автомобилей, которые заемщик не может вернуть. Классический пример такого кредитора — МФК Carmony.

Но помните — процентные ставки МФК всегда выше, чем у банков. Причем в несколько раз. Однако финансирование от МФК — это единственный способ купить автомобиль гражданину, который уже успел разрушить свою кредитную историю.

Нужна помощь, когда вы в глубоком минусе и не можете выплачивать автокредит?

Когда и как банк может отнять автомобиль, находящийся в залоге?

Захват автомобиляЧто такое захват автомобиля? Причины ареста автомобиля. Можно ли обжаловать арест в органах Федеральной службы безопасности. Бывают ли ошибки при аресте автомобиля. Как отменить арест. Как можно подать заявление на отмену ареста?

Самая распространенная причина требования банка — осудить кредитный договор и арестовать транспорт у клиента — коренится в том, что заемщик перестал предоставлять кредит, то есть перестал вносить ежемесячные платежи.

Это может произойти по ряду причин. Человек потерял работу и доход, поэтому не может вносить платежи, не может уничтожить свой автомобиль, не может им пользоваться и считает, что платить «груду битого железа» умаляет его достоинство.

Что делает банк? Во-первых, он пытается найти причины для приостановки взносов и взыскивает деньги по предварительным решениям. Этим занимается собственный отдел инкассации банка.

Затем банк обращается в мировой суд за выдачей судебного решения о взыскании долга (если долг менее 500 000 рублей и это возможно по окончании срока автокредита) или в суд общей юрисдикции для разбирательства дела. Суд обязательно вынесет решение в пользу банка, поскольку вы действительно брали у него деньги.

Затем судебный исполнитель вступает в дело, арестовывает автомобиль, забирает его и продает с аукциона. Вырученные от продажи средства возвращаются кредиторам. Обычно, поскольку автомобиль стареет и быстро теряет в цене, проданной суммы не хватает, чтобы погасить весь долг перед банком.

Помните, что единственный способ избавиться от долга по автокредиту — это банкротство, если вы не можете его погасить. Это правда, что при банкротстве вам придется оставить свой автомобиль. Однако это лучше, чем оказаться в ситуации, когда вам нечего будет есть у своего кредитора. Если у вас возникли проблемы с погашением кредита, обратитесь к адвокату!

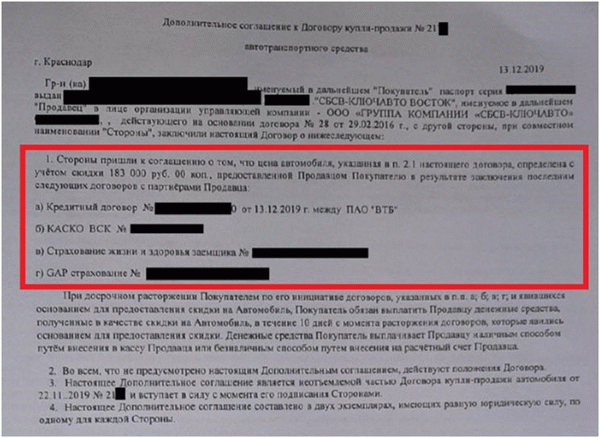

Скидка на авто в обмен на страховку

На конкретных примерах будет рассмотрено такое поведение. Человек обратился к официальному представителю компании Volkswagen. Кредит был оформлен в банке ВТБ. На этом сайте уже есть информация о том, как отказаться от страхования кредита в ВТБ. Также доступно обучающее видео.

При оформлении клиенту сообщили, что скидка на автомобиль будет возможна после подключения дополнительных опций. Отметим, что эти аспекты могут быть предложены в договоре купли-продажи. В данном случае заемщику был предложен дополнительный договор.

Другой момент заключается в том, что при досрочном погашении кредита от человека требуют вернуть предоставленную скидку. Такая ситуация является явным нарушением прав клиента. Однако, как объясняют все соответствующие документы, этот момент трудно доказать.

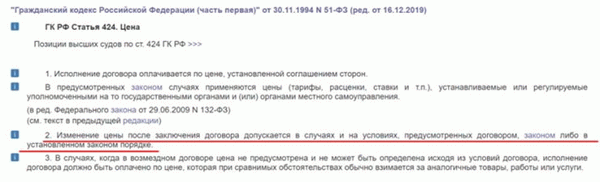

Такая мера является законной, поскольку статья 424 Гражданского кодекса РФ допускает изменение цены, если на это есть ссылка в договоре. Обратите внимание, что дополнительные соглашения являются неотъемлемой частью договора.

Заемщик может получить отдельный документ. В нем определяется только набор услуг.

Уточняется, что в течение 30 дней договор не может быть расторгнут, а скидка должна быть возвращена. К сожалению, судебная практика не на стороне клиента: в 2018 году клиент подал в суд на автосалон, потому что тот не собирался возвращать скидку. Суд принял решение в пользу автоторговца.

Впоследствии клиент опротестовал это решение. Суд снова принял сторону автоторговца. Ознакомиться с решением суда можно здесь.

Обман в автосалонах при покупке машины

Покупатели автомобилей также могут столкнуться с прямым обманом со стороны автодилеров. Изначально в рекламе предлагаются привлекательные условия: цена и низкие процентные ставки. Покупатели заинтересованы в участии в торгах, так как могут приобрести новый автомобиль с минимальной переплатой.

По телефону менеджер говорит, что условия действительны и что они приедут для регистрации. Во время визита человек заполняет банковскую анкету, у него изымают водительское удостоверение. Затем вносится первоначальный взнос, после чего человек узнает, что если стоимость автомобиля составляет 380 000 рублей, то получается кредит на 900 000 рублей.

Именно так и поступил клиент. Мы подробно рассмотрели эту ситуацию в другой статье. Информация также доступна в видеоформате.

Что делать для минимизации рисков при оформлении автокредитов?

К сожалению, вышеупомянутые случаи становятся все более частыми. Все больше граждан заключают дополнительные услуги, программы страхования, от которых потом трудно отказаться. Банки постоянно совершенствуют свои программы. Поэтому гражданам рекомендуется постоянно изучать новую информацию и совершенствовать свою экономическую азбуку.

- Внимательно изучайте все документы и условия. Рассмотрите каждый пункт и проанализируйте его потенциальные преимущества и недостатки. Очень внимательно изучите индивидуальные условия кредита.

- Прежде чем посетить автосалон, изучите его репутацию и найдите информацию о банке, в котором он работает. Учитывайте репутацию клиентов кредитной организации.

- Доступны аудио- и видеозаписи. Это поможет убедиться в том, что услуга навязана, если возникла проблема. Делайте это осторожно, чтобы избежать неприятностей.

Это лишь общие рекомендации.

Важно: Каждый случай должен рассматриваться отдельно. Между договором купли-продажи и индивидуальными условиями кредитования могут быть различия.

В некоторых случаях рекомендуется обратиться за помощью к эксперту в этой области. Обычный человек может просто не знать всего, о чем ему необходимо знать. Этим пользуются банковские учреждения.

Существуют ли подводные камни в автокредитовании? Ответ на этот вопрос — да. Да, сегодняшним клиентам нужно быть очень осторожными и внимательными, чтобы избежать проблем с автодилерами и финансовыми учреждениями. Возможно, им будет трудно самостоятельно переподписать и оформить страховой полис, но они могут воспользоваться услугой «Возврат страховки».

Говорит Дмитрий Мольков, директор по финансовым продуктам компании «Автоспеццентр».

Что выгоднее?

Автокредиты как защищенные целевые кредиты выдаются именно под покупку и залог автомобиля (во многих случаях ПТС находится у банка). Рассчитывать можно на справку из банка или автосалона. Для подачи заявки достаточно паспорта и водительского удостоверения. Сумма кредита обычно составляет до 5 млн рублей, срок — до 5-7 лет.

Потребительские кредиты могут быть использованы на любые цели и не являются обременением имущества. Заявку на этот вид кредита необходимо подавать в банк напрямую или в электронном виде. Обычно максимальная сумма такого кредита не превышает 1,5 млн рублей, а срок кредитования — не более пяти лет.

Цена.

Автомобили по автокредитам традиционно на несколько процентных пунктов ниже, чем автомобили по потребительским кредитам. Почему; потому что риск банка минимален — ведь если заемщик не сможет выполнить свои финансовые обязательства, автомобиль переходит в собственность кредитной организации. Однако если возникнут трудности (потеря работы, личные обстоятельства), он всегда может попытаться договориться с банком или рефинансировать кредит.

Как правило, банки идут навстречу клиентам с хорошей кредитной историей.

Потребительские кредиты теперь могут конкурировать с автокредитами благодаря более низким процентным ставкам. Однако следует отметить, что рекламируемые процентные ставки действительны только при соблюдении определенных условий. Например, заемщик должен быть зарплатным клиентом банка или обеспечивать кредит.

В противном случае процентная ставка будет значительно выше.

Еще один момент: покупая автомобиль у дилера, можно сэкономить еще больше, получив автокредит с низкой процентной ставкой в рамках специального тендера. Обычно они распространяются на определенные модели автомобилей.

Можно без каско?

Условной «мухой на мази» при приобретении автокредита является обязательное страхование каско, которое может составлять до 10% от стоимости автомобиля. Однако КАСКО гарантирует, что вы не останетесь без непогашенного финансирования или автомобиля при наступлении страхового случая, а также дополнительных расходов.

Потребительские кредиты не требуют комплексного страхования. Весь риск ущерба должен быть застрахован. Если у вас низкая история вождения или ваш автомобиль из списка угнанных, подумайте дважды, прежде чем брать кредит в банке.

Государство поможет?

Да, есть и преимущества. В некоторых случаях — например, при покупке первого автомобиля — государственная субсидия составляет 25% на Дальнем Востоке и 10% в других регионах.Субсидированные средства можно использовать для первоначального взноса — Это не способ погашения процентов. Программа распространяется только на автомобили, произведенные в России.

Само собой разумеется, что заемщики, имеющие потребительский кредит на нецелевые цели, не имеют права на субсидии.

А что предлагают банки?

Большинство банков — имеют.Специальные предложения для корпоративных зарплатных клиентов.. Если вы соответствуете требованиям по возрасту, регистрации и стажу на последнем месте работы, вы можете получить автокредит с более низкой процентной ставкой.

Кстати, в последнее время крупные банки стали выдавать автокредиты самозанятым. Для этого необходимы квитанции о доходах (банковские и электронные счета, сертификаты крупных вкладов), а также документы на мобильный телефон и недвижимость.

Какие машины можно купить в кредит?

При подаче заявки на автокредит предъявляется несколько требований к заемщику, а также к его статусу. Автомобиль должен быть юридически чистым, пассажирским с правильным VIN-номером, не иметь значительных конструктивных повреждений и не использоваться в коммерческих целях.

Другие ограничения включают.если автомобиль очень возрастной (>(10 лет) и очень дешевый (200-300, 000), банки не одобрят автокредиты, так как не примут его в качестве гарантии..

Потребительские кредиты не имеют ограничений. Хотите — берите «ручной» автомобиль с ДТП или сомнительными документами.

Сколько платить?

Возьмем пример Skoda Rapid. Цена такого автомобиля в базовой комплектации — 937 000 рублей (на сегодняшний день Rapid вышел на рынок более года назад и тогда заявлялась первоначальная цена 792 000 рублей). При наличии денег на депозите (300 000 рублей) вам придется взять в банке кредит на 697 000 рублей.

При предоставлении делегации автокредита в рамках специального конкурса по процентной ставке 0,1% годовых на 36 месяцев, выплаты по кредиту с учетом процентов составят 709, 970 рублей за три года. Кроме того, необходимо приобрести страховой полис на катер (50, 000-70, 000 рублей, в зависимости от индивидуальных особенностей страхователя). Стоимость кредита и страховки отбивается за три года и составляет 1, 099, 970 рублей.

Покупая этот же автомобиль с помощью потребительского кредита под 15%, за три года с учетом стоимости кредита придется заплатить около 1, 100, 000 рублей. Итоговая цена практически одинакова — только в первом случае автомобиль застрахован от всех рисков на три года.

И еще два важных вопроса

— Вы хотите получить автокредит, а вам отказывают. Что делать?

— Бывает и такое. Причина — если официальный доход низкий, что не подтверждается банком, или если клиент завышает свои доходы, это выяснится при проверке. Однако выход есть. Попробуйте обратиться в другой банк.

— А какой вид кредита легче получить? Автокредит или потребительский кредит?

Автокредит — потому что он защищен самим автомобилем. Однако требуется подтверждение дохода в виде справки из банка. Если клиент не имеет положительной кредитной истории в конкретном банке и не является работающим клиентом, получить одобрение на потребительский кредит на всю сумму покупки нового автомобиля может быть проблематично.

Потребительские кредиты — это определенно выход, если у вас недостаточно денег для покупки «автомобиля мечты». И если вы уверены, что вам не нужна страховка.

Однако, какой бы вариант вы ни выбрали, не забудьте сравнить предложения от разных банков и воспользоваться электронным калькулятором, чтобы рассчитать стоимость кредита. Поймите все банковские документы, которые вы собираетесь подписать.

Об автокредите коротко

Прежде всего, нужно понять, что автокредит — это, по сути, заем под конкретную сумму вознаграждения, в отличие от других кредитов. Ответственность по кредиту имеет первостепенное значение. Часто к этому добавляются различные комиссии.

И этот режим действует всегда, даже если в рекламе указано, что автосалон предлагает кредиты без чрезмерных отступных.

Кроме того, необходимо понимать, что целью каждого кредитного учреждения как бизнеса является получение прибыли. Поэтому, даже при, казалось бы, отличных условиях, кредитные предложения выгодны кредитору. Он не работает бесплатно.

Чем различаются кредиты?

Кредиты, в том числе и автокредиты, характеризуются различными параметрами, от которых во многом зависят ежемесячные платежи заемщика и заемщика.

- Годовая процентная ставка ,

- срок кредита ,

- сумма залога ,

- дополнительные расходы расходные материалы, штрафы, обязательное страхование и т.д.

- Уровень доходности ,.

- Платежная система.

Сочетание этих параметров формирует такие условия, которые позволяют банкам максимизировать прибыль при минимальном риске. Но в то же время банки стараются сделать свои кредитные продукты как можно более привлекательными для клиентов. По крайней мере, на первый взгляд.

Автомобиль в кредит: нюансы и особенности

Автокредиты отличаются от обычных потребительских кредитов. Во-первых, кредитование часто регулируется участием представителей продавцов или автодилеров, которые заинтересованы в собственных интересах, а не в интересах клиента. Таким образом, за участие может потребоваться часть денег.

Во-вторых, автомобили сейчас стоят дорого, и вероятность их повреждения в процессе эксплуатации очень высока — сколько дорожно-транспортных происшествий происходит каждый день! Поэтому в большинстве случаев банки требуют дополнительных гарантий выполнения обязательств со стороны должника. Это различные страховые полисы, как правило, на приобретаемый автомобиль.

В-третьих, в настоящее время действуют государственные программы автокредитования. Здесь, пожалуй, нет никакой ловушки, выгода действительно поражает. Однако следует помнить, что условия участия подходят далеко не всем, и все равно никто не превзойдет показатели на 0%. Это выгода, а не благотворительность.

Где ждать подвоха и как не попасть впросак?

Чтобы не попасться в ловушку маркетинговых уловок, нужно больше знать об автокредитах. Люди часто не обращают внимания и боятся, что согласились на такие угнетающие условия. Различные истории на эту тему есть на каждом автомобильном форуме. Сначала давайте поговорим об отличительных пунктах автокредита.

Уловки автосалонов

Начну с участия автомобильных делегаций в кредитах. Автоделегаты обычно работают с ограниченным количеством банков, иногда только с одним. Взаимовыгодное сотрудничество! Поэтому не стоит ожидать разнообразия предложений.

Более того, в результате неодобренных соглашений автодилер подает заявку на кредит только в «свой» банк, все остальные якобы отклоняются, и только один считается одобренным. Небрежность или халатность сотрудников автосалона при подаче документов в банк также может привести к отказу в кредите.

Возможно также, что они просто завышают цену автомобиля и предлагают «наиболее выгодные» условия кредитования. Это означает, что покупатель платит меньше процентов по кредиту, но в целом выплачивает ту же сумму, что и по другой кредитной программе без специального предложения.

Залог

Многие банки требуют залог в виде приобретаемого автомобиля. Реже может быть заложено другое имущество, например, другой автомобиль, недвижимость или, в некоторых случаях, драгоценности.

Хотя в обращении взыскания как таковом нет ничего плохого, такие соглашения означают, что банк имеет право продать залоговое имущество, а вырученные средства направить на погашение долга, если должник не выполняет свои обязательства по выплате. Кроме того, существуют и другие ограничения. Автомобиль может быть продан только с согласия кредитора.

Поэтому, получая обеспеченный кредит, вы должны быть на 100% уверены, что сможете погасить кредит. Если в силу непредвиденных обстоятельств вы не сможете вовремя погасить кредит, вам следует обратиться в банк для реструктуризации кредита или его рефинансирования до наступления срока платежа.

Страхование

Часто одним из условий кредитного договора является наличие КАСКО, страхования жизни, здоровья и других льгот для заемщика. Страховые взносы выплачиваются заемщиком страховой компании или включаются в сумму кредита.

Очень часто клиенты узнают о том, что они застраховали жизнь, только после подписания договора, и им еще раз напоминают, что нужно прочитать все условия договора.

Всегда ли страхование обязательно?

Вы можете отказаться от страхования! За одним исключением: согласно статье 343 Гражданского кодекса РФ, страхование залогового имущества, в том числе автотранспортных средств, является обязательным. Это означает, что если вы используете транспортное средство в качестве залога, то без морского страхования вам не обойтись.

В противном случае банки обязаны это сделать в соответствии с пунктом 2 статьи 7 Федерального закона. 353-ФЗ о потребительском кредите дают клиенту право выбора на стадии заключения договора и не могут отказать в предоставлении кредита, если клиент отказывается оформлять страховку. Однако, если клиент не хочет оформлять страховку, например, чтобы изменить условия кредита в сторону увеличения процентной ставки, банк может попасть под действие пункта 10 статьи 7 того же закона.

Страхование увеличивает этот риск.

Вексельный банк в любом случае может отказать в выдаче кредита, не обосновывая свой отказ. Это не является нарушением закона.

Как владелец транспортного средства может избежать невыплаченного страхового возмещения в случае возникновения страхового случая?

В отношении страхования лодок есть еще один нюанс, который заключается в том, что не всегда можно избежать выплаты страхового возмещения. По сути, выгодоприобретателем по страховке обычно является банк. По закону они обязаны страховать имущество только на сумму кредита.

Часто на этот нюанс не обращают внимания, и банк указывается в качестве единственного выгодоприобретателя, гарантируя всю стоимость автомобиля. При таких обстоятельствах кредитор получает полную стоимость имущества в случае убытка, даже если заемщик заплатит только десятки тысяч рублей.

Кроме того, в случае незначительных повреждений гарантия остается в силе, но заемщику, скорее всего, придется ремонтировать автомобиль самостоятельно, так как страховые средства будут выплачены банку.

Поэтому лучше оформить комплексное страхование с двумя выгодоприобретателями. Банк имеет право на компенсацию в размере непогашенного кредита только в случае полного уничтожения автомобиля и превышения «полной потери», в то время как компенсацию за частичное повреждение должен получить владелец автомобиля. Формулировка сложная, но только такие условия страхования справедливы.

Дорогое каско

Банки обычно предлагают на выбор очень ограниченный круг страховых компаний. Страховая компания имеет некий договор с банком и получает процент от стоимости каждого полиса, купленного заемщиком.

Таким образом, из-за договора между кредитной организацией и страховой компанией стоимость страховки не самая низкая, а, скорее всего, гораздо выше, чем среднерыночное предложение. Однако следует отметить, что согласно пункту 10 статьи 7 Федерального закона № 353 заемщик имеет право заключить договор страхования с любой страховой компанией, отвечающей требованиям кредитора.

Комиссии и штрафные санкции

Это еще один пункт в договоре, о котором банки не любят говорить до последней минуты. Часто подразумевается кредит с наиболее привлекательным рекламным предложением.

Комиссии могут взиматься за все:.

И этот список неполный — фантазия кредитных организаций безгранична. Поэтому общая сумма платежа может быть значительно выше.

Кроме того, нередко в кредитные договоры вводятся различные штрафы и пени, зачастую, например, за малейшую ошибку. Например, если заемщик задерживает продление страховки. Их также следует учитывать при выборе оптимального автокредита.

Как рассчитать общую стоимость кредита?

Чтобы учесть все расходы заемщика помимо процентов, рассчитывается общая стоимость кредита (SKD); к 2008 году ее стали называть «реальной процентной ставкой». Процесс расчета, платежи, учитываемые при расчете, и другая информация определены в статье 6 Федерального закона № 353-ФЗ.

Мор рассчитывается на основе всех платежей заемщика, известных на момент заключения договора. Сюда входят поставки, обязательное страхование и любые другие расходы, предусмотренные договором.

Информация всегда указывается в правом верхнем углу первой страницы кредитного договора крупным, легко читаемым текстом. Возможный ассортимент различных кредитных продуктов представлен на сайте банка и в пункте оплаты кредита.

Почему знания общей стоимости кредита недостаточно для выбора кредита?

Следует отметить, что полная стоимость показывает преувеличение, связанное с фактическим платежом, но не указывает, сколько заемщик будет платить по кредиту, так как на нее влияют кредит, вид кредита, другие факторы и изменения. Которые не отражены в море.

Также при расчете EIB не учитываются комиссии за досрочное погашение, штрафы и другие обстоятельства, не известные при подписании договора. Поэтому сравнивать по общей стоимости заимствования можно только кредиты с одинаковыми условиями.

Общие правила

Теперь я расскажу об общих чертах всех кредитов, не зная, что заемщики часто бывают ошеломлены. Чтобы понять это, важно осознать, что существует две причины, по которым банки платят по-разному

- Получение прибыли в кредитных организациях.

- Для покрытия убытков, вызванных неплатежами некоторых заемщиков по аналогичным кредитам.

В отношении создания прибыли все понятно. Финансовое право учитывает все факторы, чтобы определить условия, при которых прибыль будет высокой. Но как определяется вероятность высоких расходов?

Легче получить кредит – сложнее выплатить

Когда риск того, что заемщик пренебрегает своими долгами, максимален? Если клиент не подтверждает свои доходы, не оставляет гарантий и не обеспечивает имущество. Это приводит к повышенной переплате по кредитам с различными симптомами недоверия к клиенту.

Знайте: чем больше уступок делают заемщику, когда он берет кредит, тем больше денег вычитают и тем сложнее становится возвращать долг. А все, что обычно выводится, в избытке идет на погашение долга, не связанного с зарплатой.

Кому выгодны спецпредложения?

Как уже отмечалось в начале статьи, банки предлагают только выгодные условия. Если вы видите в рекламе невероятные предложения, например, низкие процентные ставки или нулевой аванс, знайте, что у этого кредита есть и другие особенности. Это могут быть дополнительные расходы, ограниченные сроки кредитования, более высокие процентные ставки, обязательное страхование , гарантии или поручительства, и другие оттенки, упомянутые в этой статье.

Поэтому вы должны проинформировать себя обо всех условиях, прежде чем подавать заявку на получение кредита.

Полезные советы

- Рассмотрите несколько вариантов кредитования — в этом вам помогут онлайн-компьютеры.

- Внимательно прочитайте все условия договора перед его подписанием.

- Обратите внимание на все ограничения (если таковые имеются), налагаемые договором ассоциации

- Обратите внимание на все условия предоставления кредита.