- Какие участки не являются объектами налогообложения?

- По какой ставке исчисляется налог на земельный участок?

- Как рассчитать земельный налог?

- В какой срок надо уплатить налог на землю?

- Кто освобождается от уплаты земельного налога?

- Какие бывают льготы по земельному налогу?

- Кто имеет право на льготное налогообложение в отношении земельных участков?

- Как работает вычет, если налогоплательщик является владельцем нескольких участков?

- Объекты налогообложения?

- Как узнать кадастровую стоимость земли?

- Расчет налога на землю

- Порядок расчета налога для организаций и физических лиц

- Расчет и оплата земельного налога

- Новая обязанность для юрлиц

- Похожие вопросы.

- Настройка земельного налога в 1С

- Регистрация земельных участков

- Уплата авансовых платежей

- Способы отражения расходов

- Публикация.

Обязанность по уплате земельного налога возлагается на землевладельца. Участок должен находиться в собственности налогоплательщика, который имеет право собственности, пожизненного владения или непрерывного пользования.

Если участок находится в аренде или безвозмездном пользовании, налог платить не нужно.

Какие участки не являются объектами налогообложения?

Земля не облагается налогом, если

- они входят в состав общего имущества многоквартирного дома; и

- они изъяты из оборота в соответствии с законодательством Российской Федерации; и

- они заняты историко-культурными заповедниками, в частности объектами культурного и археологического наследия или ценными объектами государственного водного объекта.

- Они являются частью территории лесного фонда.

По какой ставке исчисляется налог на земельный участок?

Поскольку земельный налог является местным налогом, его ставка утверждается муниципальными властями. Однако, согласно закону, этот коэффициент не может быть превышен.

0,3% от стоимости земли, используемой для строительства индивидуальных домов, садоводства и огородничества, или характеризуемой как сельскохозяйственная земля.

1,5% от стоимости недр других участков, используемых преимущественно для ведения бизнеса.

В некоторых областях существуют различные ставки земельного налога для различных земель и категорий земель с различным использованием.

Как рассчитать земельный налог?

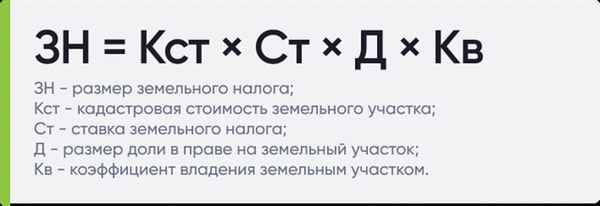

Сумма земельного налога, подлежащая уплате, рассчитывается по следующей формуле

КЗТ = КСТ х КСт х Д х КВ, где

КСТ — кадастровая стоимость участка (ее можно узнать на сайте Росреестра)

КНТ — ставка земельного налога, действующая в данном районе, и

D — размер доли в праве на участок, где

КВ — владение участком (определяется как количество календарных месяцев в учетном периоде в процентах от количества месяцев, в течение которых участок принадлежал налогоплательщику).

Для расчета суммы налога можно воспользоваться налоговым компьютером, размещенным на сайте Федеральной налоговой службы.

В какой срок надо уплатить налог на землю?

Физические лица должны уплатить земельный налог до 1 декабря года, следующего за отчетным периодом. Иными словами, земельный налог за 2020 год должен быть уплачен до 1 декабря 2021 года.

В то же время Федеральное налоговое управление должно направить налоговое уведомление землевладельцу не менее чем за 30 дней до наступления срока уплаты. В уведомлении должны быть указаны сумма задолженности, объект налогообложения, налоговая база (стоимость имущества) и крайний срок уплаты.

Кто освобождается от уплаты земельного налога?

Согласно закону, освобождение от уплаты налога распространяется только на категории граждан, относящихся к малочисленным коренным народам Севера Российской Федерации, Сибири и Дальнего Востока, а также на общины этих народов. Освобождение от уплаты земельного налога распространяется на земельные участки, используемые для ведения традиционного образа жизни этих категорий граждан.

Какие бывают льготы по земельному налогу?

Поскольку данный вид налогообложения осуществляется на местном уровне, льготы определяются местными органами власти. Информацию о порядке налогообложения земли в конкретных регионах можно найти на сайте Федеральной налоговой службы.

Кроме того, для некоторых категорий граждан (например, пенсионеров) существует федеральная льгота по земельному налогу, которая уменьшает налоговую базу на величину оценочной стоимости шести гектаров земли. Например, если налогоплательщик владеет 800 кв. м земли, то налог рассчитывается от кадастровой стоимости 200 кв.

м. После подачи заявления на освобождение.

Кто имеет право на льготное налогообложение в отношении земельных участков?

Право на налоговые льготы имеют следующие категории граждан.

- Герои СССР, Герои Российской Федерации, полные кавалеры ордена Славы,.

- Инвалиды I и II групп, инвалиды детства, инвалиды с детства, инвалиды I и II группы, инвалиды I и II группы, инвалиды I и II группы.

- пенсионеры (женщины в возрасте 55 лет, мужчины в возрасте 60 лет); и

- Лица, имеющие трех и более несовершеннолетних детей, лица

- ветераны и инвалиды Великой Отечественной войны, ветераны и инвалиды боевых действий; и

- ликвидаторы техногенных аварий, в том числе аварии на Чернобыльской АЭС; и

- граждане, ставшие инвалидами вследствие техногенных аварий; и

Как работает вычет, если налогоплательщик является владельцем нескольких участков?

Льгота может быть применена только к одному участку. Если вы владеете несколькими участками, вы должны уведомить Федеральную налоговую службу о том, на какой участок предоставляется скидка. Это необходимо сделать до 31 декабря того года, в котором владелец имеет право на скидку.

Если налогоплательщик не подает такое уведомление, льгота применяется к участку по максимальной сертифицированной сумме налога.

Объекты налогообложения?

Участки в муниципалитетах, где взимается налог, облагаются земельным налогом.

Участки, не облагаемые налогом, не облагаются:.

- Участки, изъятые из оборота или ограниченные в обороте

- участки из состава земель лесного фонда

- участки, являющиеся частью общей собственности, например, многоквартирные дома.

Как узнать кадастровую стоимость земли?

Налоговой базой по земельному налогу является подземная стоимость участка. Она утверждается органами власти для каждого участка на 1 января года, в котором налог подлежит уплате. Если участок был сформирован в год расчета, то кадастровая стоимость получается на дату регистрации в ЕГРН.

Стоимость участка можно узнать, подав запрос в Росреестр через сайт https://rosreestr. ru/wps/portal/p/cc_present/egrn_2. Запрос также можно подать на территории ведомства. После этого сотрудник выдаст справку о стоимости земли.

Стоимость земли может меняться из года в год в следующих случаях

- изменение вида разрешенного использования; или

- перевод участков из одной категории земель в другую, и

- изменение площади участка.

Расчет налога на землю

Годовая сумма налога рассчитывается в зависимости от вида

Если в течение года меняется право собственности на землю: если оно появляется или перестает появляться, сумма налога корректируется в соответствии со специальной ставкой.

Для определения полного месяца используется правило «15 числа». Если смена владельца участка зарегистрирована по истечении 15 дней, месяц считается завершенным.

Подземная стоимость участка может быть изменена на ежегодной основе. При изменении площади, вида разрешенного использования или категории участка. Расчеты приводятся с учетом корректировки подземной стоимости в ЕГРЮЛ и даты регистрации новой стоимости.

Порядок расчета налога для организаций и физических лиц

Землевладельцы: организации и граждане являются плательщиками земельного налога. Налогоплательщики обязаны уплачивать налог. Налоговый период составляет один год.

Однако сроки исчисления и уплаты налога различаются для юридических и физических лиц.

Организации самостоятельно исчисляют земельный налог. Кроме того, компания должна уплатить прогрессию и подать декларацию в налоговые органы.

Расчет и оплата земельного налога

В случае местного нормативного акта, организация должна уплатить аванс по итогам первого, второго и третьего квартала

- указан отчетный период, и

- отсутствует освобождение от уплаты аванса.

Сумма авансов за первый, второй и третий кварталы рассчитывается как ¼ часть земельного налога.

В конце года налог должен быть уплачен за вычетом любых возвратов. Если компания не должна платить авансы, то уплачивается полная годовая сумма налога.

Новая обязанность для юрлиц

С 2021 года предприятия, владеющие землей, обязаны сообщать в налоговые органы следующие сведения

- что в конце года они не получили никакого уведомления от налоговых органов относительно исчисленного земельного налога; и

- не запрашивали освобождение для этих участков.

Это нужно сделать один раз до 31 декабря следующего финансового года.

Например, в 2021 году организация приобрела налогооблагаемый участок; в 2022 году он не получил никакого уведомления от инспекции. Впоследствии, до 31. 12. 2022 года, он должен уведомить налоговую инспекцию о рынке.

Похожие вопросы.

Налоговая инспекция исчисляет земельный налог для физических лиц и индивидуальных предприятий.

Сотрудник должен рассчитать налог и отправить налоговое предупреждение землевладельцу. В уведомлении определяется размер налога, количество и местоположение участков и крайний срок уплаты.

Срок уплаты земельного налога истекает 1 декабря следующего года. Например, земельный налог за 2020 год должен быть уплачен в срок до 1 декабря 2021 года.

За каждый день просрочки платежа налагается штраф. Налоговый работник может уведомить работодателя и потребовать, чтобы долг был вычтен из зарплаты должника или чтобы было наложено ограничение на выезд.

Если землевладелец не получил уведомление, необходимо предотвратить это и сообщить об этом в налоговую службу.

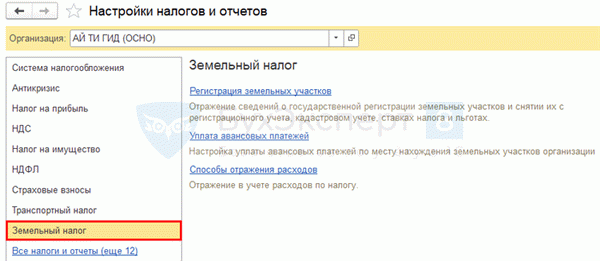

Настройка земельного налога в 1С

Создайте или подтвердите установку земельного налога (Главная — Налоги и отчетность — Земельный налог). Рассмотрите возможность заполнения каждого отчета.

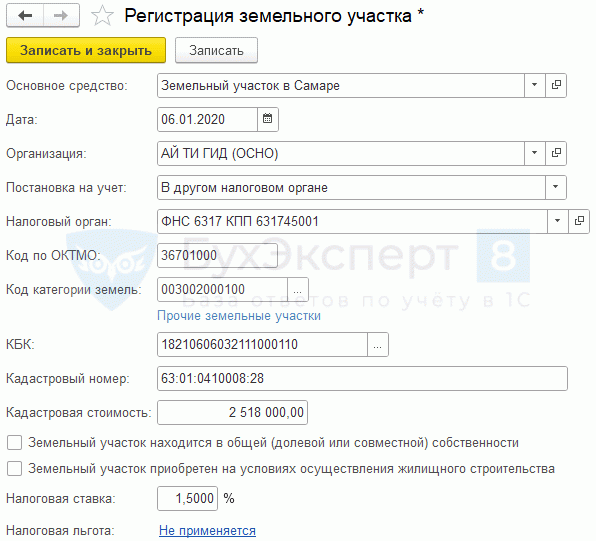

Регистрация земельных участков

Проверьте регистрационные карточки на землю, находящуюся в собственности, до начала года.

Создайте запись в земельной книге для новых участков, зарегистрированных в единой государственной земельной книге в четвертом квартале.

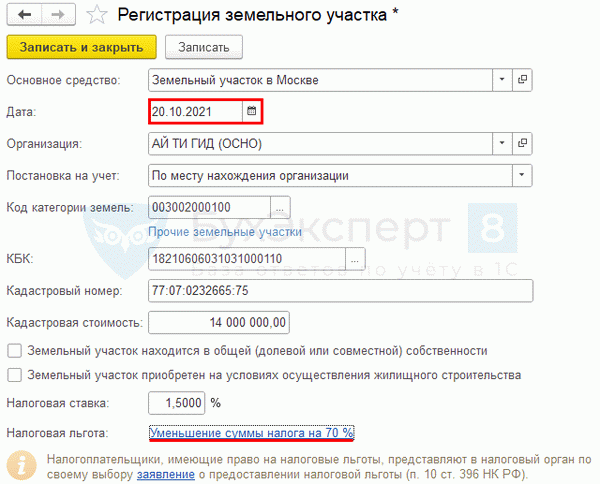

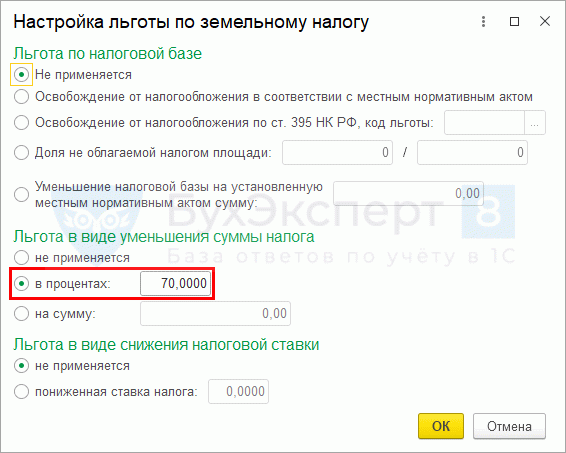

В области налоговых освобождений укажите вид освобождения и его размер (в данном примере налог уменьшен на 70% — налог составляет 30% от сертифицированного налога).

После регулирования освобождения от уплаты земельного налога появляется ссылка в области освобождения для заполнения заявления на освобождение в налоговый орган.

Уплата авансовых платежей

Для авансов в области земельного налога проверьте настройки. Если индикатор выбран, то исчисленный за год налог уменьшается на авансы первого и второго кварталов.

3. 0. При расчете земельного налога по счету 8 БД Счет 8 с выпуском до выпуска 106.60 может возникнуть следующая ошибка.

Для устранения ошибки обновите версию до указанной.

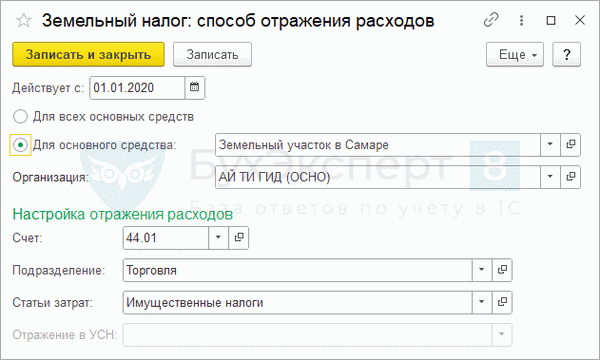

Способы отражения расходов

Метод рисования расходов может быть установлен для всех участков или для каждого участка в отдельности.

Публикация.

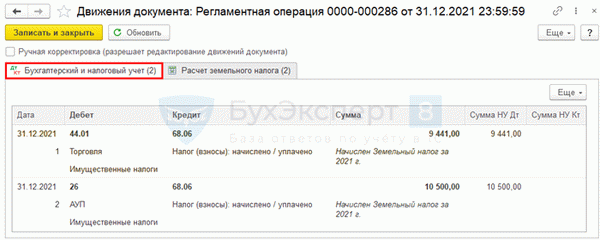

Вы можете просмотреть рассчитанный налог, рассчитанный по расчету земельного налога за 2021 год.