Статья 76 Налогового кодекса предоставляет налоговой службе правила наложения ограничений на дебетовые операции, а также на перевод электронных денежных средств. Решение о фиксации счета принимает руководитель налоговой службы или альтернативное ему ответственное лицо.

Банковские счета могут быть арестованы в следующих случаях

- Агентство или ИП не уплатило налоги, пени, штрафы или штрафы в соответствии с заявлением на уплату (пункты 1, 8, 69, статья 2, статья 76 Налогового кодекса).

- Агентство не представило налоговую декларацию в течение 10 рабочих дней по истечении установленного срока (п. 1(3) ст. 76 НК РФ).

- Налогоплательщики не представили в налоговые органы электронные доказательства. Срок исполнения обязательства составляет шесть дней, десять дней со дня передачи таких документов (п. 23 ст. 23 ГПК).

- в качестве гарантии исполнения решения налогового органа по результатам внутренней ил и-выборочной проверки (п. 1 ст. 76, п. 10.2 ст. 101 ГПК). Арест накладывается только после вынесения решения о привлечении организации к ответственности (ст. 101. 10 Налогового кодекса РФ).

- Налогоплательщик представляет новую декларацию по налогу на прибыль или расчет по страховым взносам с опозданием более чем на 10 дней (ст. 76 ГПК РФ).

- Налогоплательщик не предоставляет электронные документы по ТКС при проверке — в течение 10 рабочих дней после проверки установлено, что налогоплательщик не выполнил свои обязанности и не подключен к органу ЭДО (п. 5. 1 ст. 23, п. 1. 3 ст. 76 НК РФ).

После принятия решения налоговый орган оформляет решение и направляет его непосредственно в банк. Информация о замораживании счета появляется на сайте Федеральной налоговой службы на следующий день.

Если на счете недостаточно средств, платеж на основании решения ФНС ставится в очередь. В то же время все поступающие на счет платежи принимаются без ограничений, а сборы взимаются в порядке, установленном статьей 855 Гражданского кодекса. Урегулирование просроченных налоговых обязательств для целей определения размера налога осуществляется в трех степенях.

Как на сайте ФНС узнать о блокировке счета

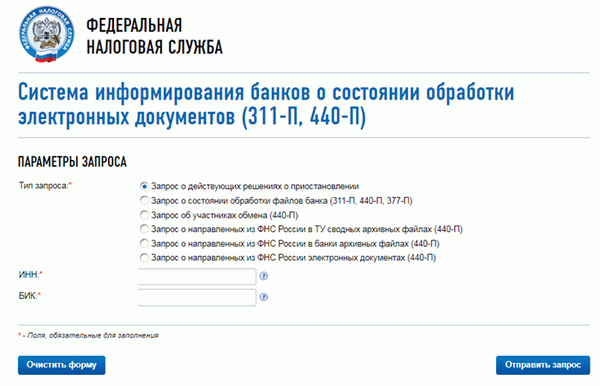

Определенно, рассмотрим этот вопрос на примере организации, находящейся на стадии рассмотрения. Данную информацию можно получить в Федеральной налоговой службе через «Сведения о юридических лицах, имеющих налоговые обязательства». Алгоритм очень прост: выберите меню ‘Налоги’.

В меню необходимо выбрать первый пункт ‘Заявление о признании решения о приостановлении действия’. Перед вами появятся данные, которые необходимо ввести.

- Номер НДС . Вам необходимо заполнить НДС налогоплательщика, по которому вы хотите получить информацию.

- БИК. Поскольку данная услуга предназначена для банков, рекомендуется вводить БИК банка, подающего запрос. Обычные пользователи могут ввести свой фактический БИК.

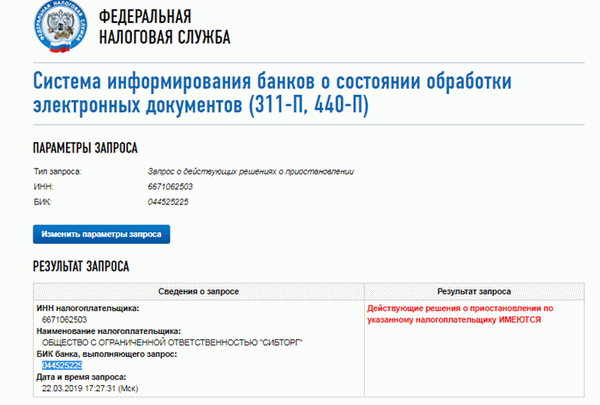

[Необходимо нажать кнопку Отправить запрос. После этого система отобразит результаты:.

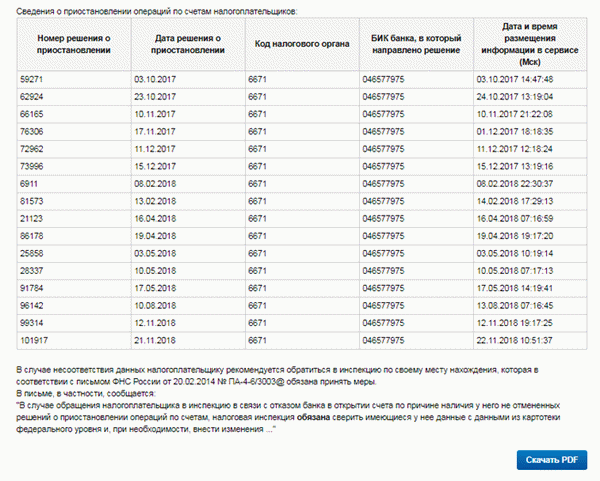

Как видите, есть решение о приостановлении операций по проверенным счетам налогоплательщика. В следующей таблице система отображает подробную информацию Информация о причине возникновения обязательства и просроченной сумме не отображается.

Обнаружена блокировка. Что делать?

В большинстве случаев обязательства возникают из-за неуплаты обязательных платежей. Однако теоретически у налогоплательщика должно быть требование инспекции об уплате недоимки. Другими словами, налогоплательщик должен отметить, что обнаружена задолженность.

Однако на практике это не всегда так. Поэтому нередки случаи, когда счет обязывает налогоплательщика к неожиданности. Например, формальная ситуация: счет привязан к нескольким рублям.

Что же делать налогоплательщику? Как видите, сервис ФНС предоставляет информацию о ряде решений о приостановлении работы по счету. Вам следует обратиться в налоговую инспекцию, чтобы выяснить, почему было принято такое решение. Ошибки случались, но редко.

Например, платеж был произведен вовремя, но служба ФНС не получила об этом никакой информации. Кстати, чтобы избежать подобных недоразумений, рекомендуется регулярно заключать соглашения с налоговыми органами.

Если по каким-то причинам это окажется блокировкой, недоимку следует погасить. Желательно сделать это добровольно, но можно подождать, пока на счету появятся деньги, и сумма будет снята автоматически.

За что налоговики могут заблокировать счет.

Ведущий бухгалтер не поладил с налоговым инспектором, и счет компании был заблокирован — этого не должно происходить. Поддерживать хорошие отношения с инспектором — это, конечно, хорошо, но если произошел неприятный разговор, это не повод для блокировки счета.

Согласно налоговому законодательству, блокировка счета означает, что банк приостанавливает все дебетовые операции по этому счету. Все основания для приостановления банковских операций по счету компании предусмотрены в статье 76 Налогового кодекса РФ.

- Задолженность по налогам. Если сумма задолженности превышает сумму на счете плательщика, то счет блокируется полностью. Если на счете больше, чем сумма задолженности, замораживается только часть счета. Изучите текущее финансовое и налоговое положение вашей компании с помощью СИС «Анализ финансового и налогового состояния».

- ‘Срок подачи налоговой декларации’. Решение о замораживании может быть принято после истечения 20-дневного срока подачи налоговой декларации (обратите внимание, что до 1 июля 2021 года этот срок составлял 10 дней).

- Невыполнение обязанности по электронному общению с GLC. В соответствии со статьей 80.3 Налогового кодекса все больше компаний обязаны общаться с Федеральной налоговой службой в электронном виде. Электронные данные передаются в налоговую службу через операторов ЭДО и специализированные сервисы ЭДО, такие как СБИС ЭДО. В случае электронного общения необходимо подписать договор и выбрать счет-фактуру. Вложения производятся через 10 дней после получения налогоплательщиком уведомления от Федеральной налоговой службы.

Свяжитесь с вашим администратором для получения информации о том, как пройти бесплатное обучение EDI.