Как платить НДС при импорте

Компании и индивидуальные предприниматели обязаны уплачивать НДС при ввозе товаров из-за рубежа. Это также относится к лицам, использующим специальные налоговые режимы (УСН, ПСН) или освобождения от НДС в рамках общего налогового режима.

Не путайте ввоз товаров на территорию РФ с ситуацией, когда вы покупаете товар у иностранного поставщика на территории РФ (сами не ввозите). В последнем случае вы платите НДС как налоговый продавец. Об этом рассказывается в статье Налоговые агенты: как платить НДС и подавать декларацию.

Правила уплаты налога при ввозе товаров в Россию зависят от того, в какую страну вы ввозите товар: относится ли она к ЕАЭС или нет. Правила приведены в таблице ниже.

Специальная налоговая декларация по косвенным налогам. Подается до 20 числа месяца, следующего за месяцем, в котором рассматриваются товары.

Вместе с декларацией в налоговую инспекцию должны быть представлены заявление о ввозе товаров и заявление о косвенных налогах, а также подтверждающие документы.

В обычном заявлении по НДС не указывается крайний срок уплаты импортного НДС. Однако любые скидки по НДС с импортируемых товаров должны быть включены в заявление по НДС. Как указать эту информацию, рассматривается далее в отдельном разделе.

При ввозе товаров НДС платить не нужно.

- Они относятся к разделу 150 Налогового кодекса (если они используются по месту назначения). Например, это некоторые принтеры, производственные машины и станки из перечня технических средств, не производимых в России (постановление Правительства РФ от 30. 04. 2009 № 372).

- В соответствии с пунктом 1 статьи 151 ГПК к товарам применяются определенные таможенные режимы. Например, транзит товаров через территорию России не облагается НДС.

Как принять к вычету НДС с импорта

Условия для скидки НДС — скидка не может быть предоставлена, если не выполнено хотя бы одно условие.

- Импортер обязан уплатить НДС (статья 171 Налогового кодекса); право на скидку сохраняется независимо от того, уплачен ли НДС посредником ЕАЭС конечному покупателю.

Для компаний и индивидуальных предпринимателей, не являющихся должниками по уплате НДС, это включает НДС со стоимости товара. Например, налогоплательщик на упрощенке уплачивает НДС при ввозе товаров из-за рубежа, но не имеет права на скидку.

- Товары приобретаются для деятельности, которая облагается НДС.

- Товары учитываются на счете.

- Имеется доказательство уплаты НДС; при импорте из ЕАЭС это печать в печатном или электронном виде, подтверждающая уплату НДС. При импорте из других стран требуется таможенная декларация.

Введите НДС на импорт в книге покупок:.

- Введите Gr. 2-EEU, чтобы сообщить код типа операции ’19’. При импорте из другой страны код ’20’.

- Цифра. В графе 3 — EEU указывается регистрационный номер и дата подачи заявления о ввозе товара и уплате косвенных налогов. При импорте из других стран — регистрационный номер таможенной декларации.

- Графа 7 — реквизиты формы уплаты НДС; если НДС уплачивается по единому таможенному счету, эта графа не дополняется.

- Графа 8 — Дата ввоза товаров.8 — Дата регистрации товаров.

- Цифры.16-19 (пункт прослеживаемости) — в начале заполнять не нужно.

Для отражения скидки в выписке по НДС:.

- В разделе 3, строка 150 (160) Сумма скидки.

- Раздел 8 — Информация о книге покупок. Если товары подлежат прослеживаемости, необходимо заполнить 200-230 строк.

В sis нет необходимости заполнять ведомость вручную. Достаточно создать внутренний документ «Введение». Сервис включает таможенные платежи в стоимость товара и создает счет-фактуру по импортному НДС. На основании данных бухгалтерского учета система автоматически заполняет книги покупок и продаж, а также саму выписку по НДС.

Ведение удобной книги для вашего бизнеса

Заполнение декларации по НДС при импорте — пример

ООО «Звезда» в сентябре 2022 года приобрело в Китае компьютерные экраны (определяемый товар). Традиционная стоимость — 10 000 долларов США.

- 15.09.2022 была зарегистрирована таможенная декларация. Фиктивный курс доллара США на эту дату — 70 фрикций. Таможенная стоимость товара составляет 700, 000 рублей (10, 000 х 70 рублей). Таможенная пошлина — 35, 000 рублей, таможенный сбор — 3, 100 рублей; НДС — 738, 100 рублей (700, 000 + 35, 000 + 3, 100) валовая налоговая база для расчета.

- 15. 09. 2022 года по платежному поручению № 423 от 15. 09. 2022 года уплачено 147, 620 рублей (738, 100 х 20%) НДС.

- 16. 09. 2022 г. на товары был выставлен счет-фактура. Импортный НДС был внесен в книгу покупок за третий квартал.

- 28 сентября 2022 года ряд экранов был продан за 1 020 000 рублей (в том числе НДС 170 000 рублей). Исходящий счет-фактура № 28. 09. 101 от 2022 года был занесен в книгу продаж.

По вышеуказанной сделке ООО «Звезда».

- Начислен НДС в сумме 22 380 рублей (170, 000-147, 620).

- Заполните разделы 1, 3, 8 и 9 декларации по НДС за третий квартал.

Отчет в таможню по операциям с ЕАЭС

При сделках с контрагентами из ЕАЭС таможенные декларации подавать не нужно. Однако российские импортеры должны подавать специальную статистическую отчетность, чтобы знать о таможенном перемещении товаров.

Срок подачи — не позднее 10-го рабочего дня месяца, следующего за месяцем, в котором были получены товары.

Форма отчета и правила его заполнения утверждены постановлением Правительства РФ от 19.06.2020.891 Отчет должен быть представлен до конца месяца, следующего за месяцем, в котором поступили товары.

Способ представления — в электронном виде через личный кабинет участника ВЭД. Документ подписывается расширенной специальной электронной подписью (СЭП).

Штрафы за несвоевременную или некорректную сдачу отчетности (ст. 19.7.13 КОСГУ):.

- Организации или индивидуальные предприниматели — 20 000-50 000 рублей. За повторное нарушение — до 100 000 рублей.

- На руководителей — от 10 000 до 15 000 рублей. За повторное нарушение — до 30 000 рублей.

Быстрое получение УБЭП для сотрудников

НДС при импорте услуг (работ)

При внедрении услуг, проектов обязанность по уплате НДС указывают, находится ли место реализации этих услуг на территории России. При указании места реализации ссылайтесь на статью 148 Налогового кодекса РФ, а если контрагент из ЕАЭС — на приложение № 18 к Договору о ЕС.

Услуги, при импорте работ, реализуемых на территории РФ, уплачивают НДС как налоговый агент и представляют декларацию по НДС по агентским операциям. Отправить отчет.

- В электронном виде — если обязаны платить НДС.

- Электронный или бумажный — если не является плательщиком НДС.

Подробнее об обязанностях налоговых агентов читайте здесь.

Место реализации консультационных услуг определяется «покупателем» (статья 148 ГПК, страница 4, раздел 1).

Если консультационные услуги приобретаются у грузинской компании, местом реализации является Россия. Далее — налоговый агент со всеми вытекающими последствиями, независимо от режима налогообложения.

Ставки НДС по ТН ВЭД

Номенклатура товаров внешнеэкономической деятельности (ТН ВЭД) — это специальная классификация товаров, разработанная государствами-членами ЕАЭС. Она представляет собой таблицу кодов цен, каждый из которых относится к определенному виду товара, т.е. к коду ТН ВЭД; ставка НДС привязана к коду ТН ВЭД.

Этот код состоит из 10 цифр. Определив код товара, таможенный декларант понимает важность ставки НДС. Убедиться, что выбранный код точно соответствует номенклатуре, — одна из важнейших задач таможенников.

Нужно ли вам указывать код ТН ВЭД? Не знаете, сколько нужно заплатить на таможне? — Мы можем вам помочь!

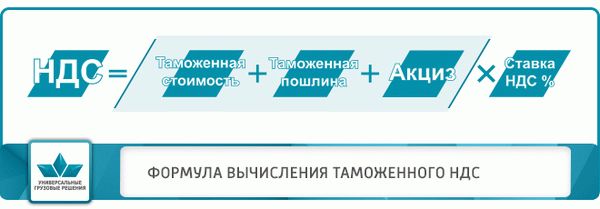

НДС в таможенных платежах

Таможенный налог на добавленную стоимость (НДС) должен быть уплачен на таможне вместе со всеми другими налогами. Сумма зависит от налоговой базы и ставки НДС. Он состоит из таможенной стоимости товара, плюс таможенные пошлины и акциз, если товар облагается таможенной пошлиной.

НДС может быть рассчитан по следующей формуле: таможенная стоимость товара, плюс таможенные пошлины и акциз, если товар облагается таможенной пошлиной.