- Краткосрочные и долгосрочные обязательства

- Способность обслуживать долг

- Как рассчитать Чистый долг/EBITDA?

- Готовый коэффициент Чистый долг/EBITDA

- Пример расчета чистого долга

- Использование чистого долга в статьях

- Что такое Долг/EBITDA простыми словами

- Показатель «Чистый долг/EBITDA»

- Долги != Обязательства

- Чистый долг на Financemarker

- Дивиденды: поведение цены в день отсечки

- Дивиденды: оптимальная дата покупки

Если у компании нет активов и денег для выплаты долгов, это не означает, что есть проблема. Более того, долги могут быть выплачены за счет средств, приобретенных в будущем.

Это знакомая форма для тех, кто когда-либо получал кредит. Долги выплачиваются постепенно, частями, за счет будущих зарплат. Так поступают компании, но, к сожалению, зарплаты не существует.

Вместо зарплаты компании используют другие термины — выручка, прибыль, страшное слово EBITDA.

Выручка — это все, что выигрывает компания.

Прибыль — это то, что остается у компании после налоговых поступлений, расчетов с контрагентами и других затрат.

Как всегда, соотношение долга компании к выручке или прибыли нужно понимать, но есть новая проблема — оно не имеет особого смысла.

Выручка не является показателем, поскольку она, скорее всего, будет полностью относиться к расходам, а не к прибыли. В результате нечем будет оплачивать обязательства, даже если доходы будут огромными.

Прибыль не подходит, поскольку она подвержена искажениям в бухгалтерском учете. Например, в последние годы налоговые инспекторы придают большое значение определенным видам долгов, на которые и приходится вся прибыль за год. Прибыль по строке равна нулю, и компания обнаруживает, что ничего не должна для оплаты долга.

Или же (возникает) обратная ситуация: налоговая инспекция замечает чрезмерную стандартизацию, наоборот, и в этом случае прибыль должна быть больше.

Именно это и формирует EBITDA (Earnings, Taxes, Depreciation and Amortisation) — прибыль до вычета процентов, налогов, износа и амортизации.

Если вы не бухгалтер и не понимаете, что это значит, это не имеет значения.

Проще говоря, EBITDA — это прибыль компании, очищенная от бухгалтерских искажений. Смысл этой очистки в том, чтобы сделать индекс более стабильным и предсказуемым.

Значение этого рассказа о нюансах расчета прибыли компании заключалось в том, чтобы познакомить читателя с мультипликатором NetDebt/EBITDA.

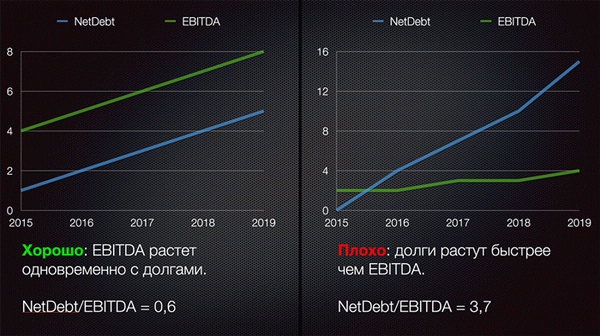

NetDebt/EBITDA показывает, в какой степени компания может управлять своим долгом за счет будущих прибылей.

Нормальный показатель NetDebt/EBITDA составляет менее 3. При таком показателе компания может полностью погасить свой чистый долг за три года.

Кстати, у МТС есть два показателя, которые являются очень нормальными.

Краткосрочные и долгосрочные обязательства

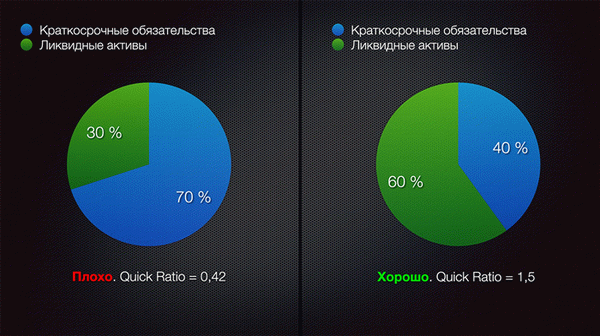

Обязательства делятся на краткосрочные (подлежащие погашению в течение 12 месяцев) и долгосрочные.

Большая сумма краткосрочной задолженности намного рискованнее, чем такая же сумма долгосрочной задолженности. Это связано с тем, что краткосрочные обязательства необходимо погасить как можно скорее, а денег на это может не хватить.

Индекс коэффициента быстрой ликвидности был изобретен для того, чтобы помочь предприятиям контролировать эту неприятную ситуацию. Он измеряет отношение краткосрочных обязательств компании к ее наиболее ликвидным активам (денежные средства и их эквиваленты, краткосрочные требования и краткосрочные инвестиции сроком до 12 месяцев).

Нормальное значение показателя Quick Ratio выше 1.

Значение ниже 1 означает, что в настоящее время у фирмы нет средств для оплаты своих краткосрочных обязательств. Возможно, он сделает это в будущем. А может и нет.

У МТС всего 0,5 — САД :(.

Способность обслуживать долг

Если вы когда-либо получали кредит, вы знаете, что вы заинтересованы не в том, чтобы занять деньги бесплатно. Фирмы также должны выплачивать проценты по долгу.

Для обслуживания долга требуется минимум энергии, чтобы выплатить проценты. В противном случае пора подавать заявление о банкротстве.

Индекс покрытия процентов рассчитывается путем деления EBITDA на стоимость процентов за определенный период (квартал или год).

Нормальное значение индекса покрытия процентов — больше трех.

Цены ниже 3 имеют значение, и от таких компаний рекомендуется держаться подальше.

Цены МТС составляют всего 3. 1 — на краю обрыва.

- газпром ($ gazp) — 32

- газпром нефть ($ sibn) — 20

- Netflix ($ nflx) — 6. 7

Как рассчитать Чистый долг/EBITDA?

Возьмем, к примеру, финансовую отчетность компании Coca-Cola на $ 2020. Чистый долг/EBITDA обусловлен чистой задолженностью по налогам, процентам, износу и амортизации.

Чистый долг / EBITDA = Чистый долг / EBITDA

EBITDA (Earnings before interest, tax, depreciation and amortisation) показывает прибыль до вычета процентов, налогов и амортизации. Упрощенно EBITDA показывает сумму, которую компания зарабатывает без выплат государству, кредиторам и акционерам. Рассмотрев EBITDA ранее, в этой статье мы перейдем к цене.

Чистый долг — это задолженность по долгосрочным и краткосрочным кредитам и займам за вычетом денежных средств и их эквивалентов. Чем меньше чистый долг, тем меньше компания должна кредиторам и банкам. Преобладание краткосрочной задолженности увеличивает риск финансовой нестабильности, в то время как долгосрочная задолженность снижает его.

Чистый долг = (краткосрочный + долгосрочный долг) — эквивалент денежных средств и

Чистый долг = (($ 2183 + $ 485) + $ 40125) — $ 6795 = $ 35998 млн.

Таким образом, считаем чистый долг / EBITDA = $ 35998 / $ 13092 = 2. 8X. Помните, что для общего числителя и знаменателя следует опираться на «миллионы долларов».

Готовый коэффициент Чистый долг/EBITDA

Вы можете либо рассчитать значение чистого долга / EBITDA, либо воспользоваться готовым расчетом. Для каждой компании наш алгоритм рассчитывает все показатели и множители.

Используйте Stock craneer для сравнения показателя чистый долг/EBITDA с другими компаниями в вашей отрасли или добавьте нужные вам столбцы, включая собственный показатель.

Scary Man — это незаменимый инструмент для инвесторов, который поможет вам сделать правильные инвестиции. Среди тысяч компаний на фондовой бирже выберите те, которые вас интересуют по заданным параметрам.

Используйте диаграмму прохождения карты компании на вкладке «Рейтинг отрасли» для сравнения с различными индексами. Используйте анализ отрасли, чтобы визуально оценить и понять, в каком положении вы находитесь по сравнению с другими компаниями отрасли и компаниями, в которые вы инвестируете.

Карточка компании на вкладке «Мультипликаторы» также позволяет просмотреть расчеты мультипликаторов чистого долга/EBITDA и других показателей за разные годы, что позволяет понять, как компания чувствует себя в настоящее время по сравнению с последними 10-30 годами.

Пример расчета чистого долга

Рассмотрим в качестве примера расчет чистого долга Группы ЛСР. Данные взяты из справочника данных. Книга данных традиционно предоставляется на английском языке, а расчет чистого долга в нижней части таблицы выполнен нами и соответствует методологии, предложенной ЛСР.

Суммы, включенные в расчет чистого долга, выделены в таблице красным цветом.

Как показано в примере, компания учитывает в качестве обязательств только те обязательства, которые зарегистрированы как обязательства пассивного баланса, а не все обязательства. Кроме того, для финансирования этого обязательства она использует как денежные средства и их эквивалент, так и средства, размещенные на депозитном счете. Теоретически существует вариант, при котором чистый долг рассчитывается на основе всех обязательств, однако интерпретация, приведенная в данном отчете, является наиболее распространенной.

Использование чистого долга в статьях

Наиболее распространенным использованием чистого долга является расчет показателя чистый долг/EBITDA: ND/EBITDA или индекс чистый долг/EBITDA. Этот индекс используется для оценки кредитного бремени компании по отношению к ее долгу, то есть ее способности выплачивать проценты и погашать собственный капитал.

Другой показатель задолженности — чистый долг / FCF, то есть отношение чистого долга к свободному денежному потоку, который используется так же, как и вариант на основе EBITDA, но рассчитывается на основе состояния денежного потока.

Эти статьи публикуются регулярно. Чтобы быть в курсе новых материалов и образовательных программ, вы можете подписаться на нашу рассылку.

Если вам необходимо обновить свои навыки инвестирования или финансового анализа и программирования, ознакомьтесь с программой наших семинаров.

Что такое Долг/EBITDA простыми словами

Долг/EBITDA — это мультипликатор, который показывает вес долга компании без учета денежного потока, амортизации, процентов и налогов. Проще говоря, он показывает количество долгов, которые компания может погасить, если прибыль останется прежней. Вы можете встретить название «обязательство/долг».

При выборе акций для инвестирования всегда стоит обращать внимание на цену этого индекса. Вы не сможете купить предприятие с большой долговой нагрузкой по отношению к прибыли.

Широко используемые показатели P/E и P/BV не говорят инвесторам так много, как показатель долг/EBITDA.

При анализе акций стоит сравнивать компании одной отрасли. Конечно, правила и минимальные цены могут сильно отличаться в разных отраслях. Как всегда, ИТ-индустрия переоценена, поскольку это одна из самых быстрорастущих отраслей.

Мультипликаторы долга/EBITDA не используются для финансового сектора.

Хороший мультипликатор долг/EBITDA для компании — 0-2. Такой бизнес можно охарактеризовать как низкорисковый «низкозатратный»; цены от 2 до 4 не такие уж и дешевые; цены выше 5 определяют бизнес с повышенным риском. Кредитный рейтинг этих предприятий не самый высокий.

Это означает высокие процентные ставки по новым кредитам, что только усугубляет ситуацию.

Высокий показатель долг/EBITDA не обязательно означает, что в компанию не стоит инвестировать.

Стоит также учитывать динамику индекса. В идеале индекс должен снижаться.

Множители для EBITDA (прибыль до вычета процентов, налогов, износа и амортизации) не стандартизированы в МСФО. Поэтому многие компании могут несколько приукрашивать их для инвесторов и акционеров. Это делает неудобным анализ компаний друг с другом.

Долг (валовой долг) — весь долг, который оплачивается процентными обязательствами (процентный долг). Здесь могут быть некоторые нюансы в отчетности.

Поэтому числитель и знаменатель формулы могут немного отличаться в зависимости от нюансов расчета для каждой компании. Это один из основных недостатков данного показателя.

Показатель «Чистый долг/EBITDA»

Существует еще одна вариация соотношения «чистый долг/EBITDA».

Основная идея заключается в том, что если у компании есть денежные средства в казне, она может использовать их для погашения долга. Поэтому этот фактор стоит учитывать. Однако такой показатель редко встречается в других странах.

Обратите внимание, что было бы ошибкой ориентироваться только на этот показатель. Компании оцениваются в совокупности с другими важными показателями.

- Рентабельность по EBITDA % (EBITDA margin), % (EBITDA margin), % (EBITDA margin), % (EBITDA margin), % (EBITDA margin), % (EBITDA margin), % (EBITDA margin).

- EBITDA/процентные расходы — ,

Инвесторы могут быстро найти самые дешевые компании в отрасли на основе показателей EV/EBITDA и Debt/EBITDA, показанных на графике. На оси «X» находится множитель, а на оси «Y» — другой множитель. Лучшие и наиболее недооцененные компании отображаются в левом нижнем углу.

Долги != Обязательства

Часто начинающие инвесторы совершают ошибку, путая долг компании с кредитами и займами при расчете чистого долга. Это неверно.

Кредиты — это подмножество обязательств компании в балансе. Кредиты и займы точно отражают финансовые обязательства, которые компания должна и обязана погасить.

С другой стороны, обязательства могут включать в себя, помимо кредитов и займов, другие обязательства, такие как поставки, зарплата и отложенные налоги.

Чистый долг на Financemarker

В FinanceMarker обе детали чистого долга доступны отдельно — в таблицах финансового отчета

(их также можно использовать для создания графиков напряжения).

а также мультипликаторы — прежде всего netdebt/ebitda.

Кроме того, вы можете искать компании по показателю чистый долг / EBITDA, используя чистый капитал.

Дивиденды: поведение цены в день отсечки

Сегодня мы рассмотрим другую, дивидендную, более спекулятивную стратегию на рынке — анализ поведения цены в день снижения и в день выхода. Идея этой стратегии заключается в том, чтобы искать больше возможных событий и торговать спекулятивно (внутри дня).

Дивиденды: оптимальная дата покупки

Еще одна распространенная дивидендная стратегия — поиск наилучшей даты для покупки акции, если она сохраняет прибыль от цены сделки, даже после дивидендного вакуума.